Während die Zombifizierung von Unternehmen lange Zeit Länder wie Japan oder China betraf, wandeln kaum noch lebendige Firmen inzwischen auch durch die deutsche Wirtschaft. Die anhaltende Niedrigzinspolitik hält Unternehmen künstlich am Leben, die sich längst restrukturieren müssten. Wer die Firmenzombies sind, was sie anrichten – und wie sie sich retten können.

Dies ist die Chronik eines Absturzes: 1991 als GmbH gegründet, geht die Fluggesellschaft Air Berlin im selben Jahr mit zwei Maschinen und 150 Mitarbeitern an den Start. Sieben Jahre später steigt das Unternehmen mit dem Mallorca-Shuttle ins Linienfluggeschäft ein und schwingt sich bis 2003 zur – gemessen an der Passagierzahl – zweitgrößten Airline in Deutschland nach der Lufthansa auf. Dann bricht 2008 die Wirtschaftskrise los, erfasst auch die Reiseveranstalter. Jetzt beginnt für die Berliner Airline die wirtschaftliche Rüttelstrecke. Als im Geschäftsjahr 2016 schließlich ein neuer Rekordverlust in Höhe von 782 Mio. Euro eingeflogen wird, das operative Ergebnis weiter absackt und der Zinsaufwand für Finanzschulden auf gut 100 Mio. Euro steigt, ist definitiv klar: Hier fliegt ein Zombie durch die Lüfte, der eigentlich längst am Boden bleiben müsste.

Doch weil die Überschuldung als Insolvenzgrund mit dem Finanzmarktstabilisierungsgesetz vorübergehend ausgesetzt worden ist und Air Berlin für 2018 auf operativer Ebene schwarze Zahlen verspricht, darf die Airline weiterfliegen. Selbst als das Unternehmen im August 2017 schließlich doch Insolvenzantrag stellt, soll der Flugbetrieb mithilfe eines Überbrückungskredits der Bundesregierung aufrechterhalten werden. Das gelingt noch bis zum 27. Oktober 2017. An diesem Tag landet um 22:45 Uhr die letzte Maschine der einst so steil aufgestiegenen Airline auf dem Flughafen Berlin-Tegel. Ein Zombie ist endgültig tot.

Am Tropf der Banken

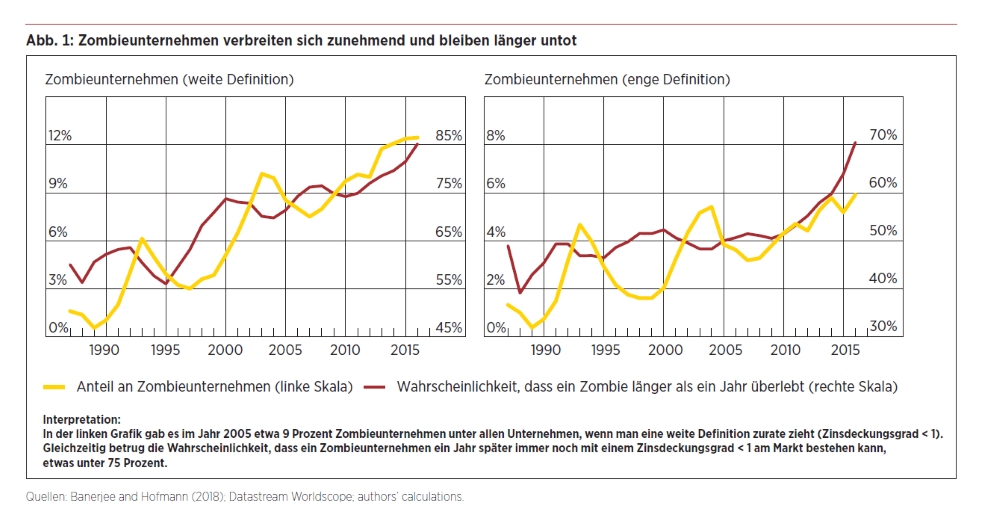

Die seit Jahren rückläufigen beziehungsweise stagnierenden Insolvenzahlen dürfen nicht darüber hinwegtäuschen: Zombieunternehmen gibt es nicht nur in Japan oder China, sondern auch in Deutschland. Verschiedenen Schätzungen zufolge liegt ihr Anteil hierzulande zwischen fünf und zwölf Prozent. Sie hängen am Tropf der Banken, die ihnen eigentlich kein weiteres Fremdkapital mehr zur Verfügung stellen sollten, reicht doch das operative Ergebnis dieser Unternehmen schon nicht mehr aus, um auch nur die Zinsen für bereits gewährte Finanzierungen aufzubringen. Doch weil viele Geldinstitute seit der Finanzkrise selbst mit schwachen Eigenkapitalquoten zu kämpfen haben und sich daher vor weiteren Abschreibungen fürchten, verlängern sie die Kredite an Zombiefirmen ein ums andere Mal.

Weltweit betrachtet ist dies ist kein neues Phänomen. Doch in Zeiten dauerhafter Niedrigzinsen und des vorübergehend ausgesetzten Überschuldungstatbestandes erfasst die Zombifizierung zunehmend auch die deutsche Wirtschaft. Zombiefirmen sind für die konjunkturelle Entwicklung eines Landes jedoch schädlich. Sie sind unproduktiv, investieren nicht, binden Fachkräfte, blockieren eine Kreditaufnahme für gesunde Unternehmen und drücken das Preisniveau in ihrer Branche. Sollte die Europäische Zentralbank (EZB) den Leitzins eines Tages doch wieder heben oder kommt es zu einer spürbaren Abkühlung der Konjunktur, so werden die wirtschaftlich untoten Unternehmen ganz sterben. Eine rechtzeitige proaktive Restrukturierung wäre daher dringend geboten, doch diese gestaltet sich oft schwierig. Beispiele zeigen aber, dass es funktionieren kann.

Knackpunkt Zinsdeckungsgrad

Bislang läuft es gut für deutsche Unternehmen. Das lässt sich zumindest aus den jüngsten Insolvenzzahlen herauslesen. Nach Angaben von Creditreform, einem Dienstleister, der regelmäßig die Bonität von Unternehmen bewertet, mussten 2018 knappe 20.000 Firmen Insolvenz anmelden. Damit sinken die Insolvenzen weiter wie in den Jahren davor, auch wenn die Rückgängge nicht mehr so stark ausfallen. 2018 waren es 1,2 Prozent weniger. Zum Vergleich: 2017 gingen die Unternehmensinsolvenzen um 6,6 Prozent zurück, 2016 um sieben Prozent. Fakt ist: Im vergangen Jahr erreichte das Insolvenzniveau in Deutschland den niedrigsten Wert seit 1994. Der Anbieter von Wirtschafts- und Bonitätsinformationen Crif Bürgel meldet für 2018 gar einen Rückgang der Firmenpleiten in Deutschland um 3,6 Prozent. Darüber hinaus kommt der Kreditversicherer Euler Hermes zumindest zu dem Resultat, dass die Anzahl der Unternehmensinsolvenzen 2019 bisher stagniert.

„Die deutsche Bundesbank verwendet weitgehend dieselbe Definition für den Begriff“, weiß Finanzexperte Wilts. In ihrem Monatsbericht vom Dezember 2017, in dem sie sich mit Zombiefirmen beschäftigt, kommt die Bundesbank auf einen Anteil von 4,7 Prozent für das Jahr 2015, wobei Unternehmen aus dem Finanzbereich nicht einbezogen wurden. Nach einer strengeren Definition sind Unternehmen erst dann Untote, wenn ihr Cashflow drei Jahre nacheinander negativ ausfällt. Dieser Messgrundlage entsprechend waren 2015 hierzulande 2,2 Prozent aller Firmen außerhalb der Finanzbranche Zombies. Die Bank für Internationalen Zahlungsausgleich (BIZ) kommt in einer Untersuchung für das Jahr 2016 auf einen Zombieanteil von zwölf Prozent weltweit, Finanzenunternehmen wieder außen vor gelassen. Nach einer engeren Begriffsdefinition, der zufolge die untersuchten 32.000 Firmen aus 14 fortgeschrittenen Volkswirtschaften – zusätzlich zum Zinsdeckungsgrad unter eins – an der Börse auch noch überdurchschnittlich niedrig bewertet sein mussten, gibt es global immerhin noch sechs Prozent untote Unternehmen. Ihre Zahl hat sich der BIZ zufolge seit den 1980er-Jahren deutlich erhöht.

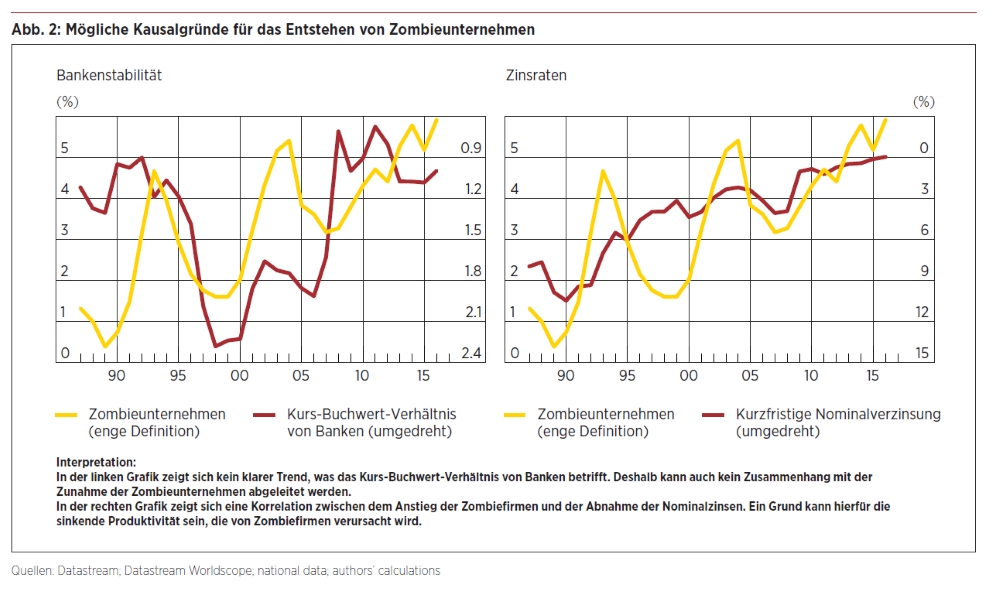

Wie die EZB und andere Banken Unternehmen einschläfern

Auf internationaler Ebene ist das Phänomen der Zombifizierung in der Tat nicht neu. „In Japan etwa traten Zombiefirmen in großer Anzahl auf, nachdem 1990 die Immobilien- und Aktienblase geplatzt war“, sagt Daniel Stelter, Ökonom und Gründer des auf makroökonomische Analysen spezialisierten Forums beyond the obvious. In China sind Unternehmen, die mit immer neuen staatlichen Finanzspritzen künstlich am Leben gehalten werden, auch nichts Neues. „Zombieunternehmen sind in den vergangenen Jahrzehnten aber vermehrt entstanden, weil das Allheilmittel der Notenbanken in jeder Krise Zinssenkungen und Liquiditätsspritzen waren“, erläutert Stelter. Das Problem dabei: Nach der Misere ließen die Währungshüter die Zinsen nie wieder auf Vorkrisenniveau steigen. Daher kennen die Zinsen seit Jahren nur eine Richtung: nach unten. Außerdem verlockt billiges Geld Banken und Unternehmen nun einmal dazu, mit immer mehr Schulden zu arbeiten.

„Auch wenn die Zombifizierung von Banken und Unternehmen nicht neu ist, so hat das von der EZB verordnete dauerhafte Niedrigzinsniveau das Phänomen in der Eurozone aber extrem verschärft“, schlussfolgert Stelter. „Nach der jüngsten Wirtschaftskrise hat sich die Politik in Europa gescheut, die Banken zu sanieren, denn das war unpopulär“, erklärt er. Stattdessen drehte die EZB den Geldhahn kräftig auf – doch mit billigem Geld lassen sich schwer angeschlagene Eigenkapitalquoten nicht heilen. Zudem vertragen schwache Eigenkapitalquoten keine weiteren Abschreibungen. „Eine Studie aus Portugal hat anschaulich gezeigt, dass Banken in dieser Situation dazu neigen, notleidende Kredite immer wieder zu verlängern, weil sie diese ansonsten abschreiben müssten“, weiß der Ökonom. Das ist dann nichts anderes als Bilanzkosmetik. „Und um genau das zu verhindern, schleppen die Institute eigentlich insolvente Firmen durch“, so Stelter.

Aus Sicht der Unternehmer ist all das auch gut so. Oft sind es kleine oder mittelgroße Firmen, die längst vom Markt verschwunden wären, gäbe es nicht den lebenserhaltenden Kredittropf der Banken. Große Unternehmen haben schließlich deutlich mehr Möglichkeiten, sich außer über Geldinstitute auch am Kapitalmarkt zu finanzieren. Doch gerade für die Chefs, häufig die Inhaber maroder kleiner oder mittelständischer Firmen, ist eine Insolvenz, die mit dem eigenen Scheitern gleichgesetzt wird, der allerletzte Weg. Da kommen die Kreditbereitschaft der Banken und die extremen Niedrigzinsen sehr gelegen.

Zombies belasten Branchen

Doch warum ist das auch für andere Firmen ein Problem, wenn Geld im Überfluss vorhanden ist? Ganz einfach: Zombiefirmen binden Fachkräfte, bauen Überkapazitäten auf und drücken das Preisniveau in ihrer Branche. Denn wer dringend auf Liquidität angewiesen ist, verkauft durchaus zu Preisen, mit denen sich wenig oder gar kein Gewinn erzielen lässt. Hauptsache, es fließt Geld, damit das nächste Loch gestopft werden kann. „Da die Zombies preisdämpfend wirken und das Wirtschaftswachstum hemmen, bremsen sie die Inflation“, erklärt Stelter. Tiefe Inflationsraten aber erhöhen die reale Schuldenlast – und beschleunigen den Prozess der Überschuldung somit weiter.

Arbeitsplatzverlust ist nicht das größte Problem

Eine Eintrübung der wirtschaftlichen Lage halten Experten dagegen für deutlich wahrscheinlicher. „Angesichts des ungewissen Austritts Großbritanniens aus der Europäischen Union oder des Handelskonflikts mit den USA kann es natürlich schnell zu einer konjunkturellen Abkühlung in Europa und Deutschland kommen“, sagt Robert Buchalik, Rechtsanwalt und Geschäftsführer der Buchalik Brömmekamp Rechtsanwaltsgesellschaft mbH in Düsseldorf. Mögliche Auftragseinbrüche würden Zombieunternehmen dann besonders hart treffen. „Volkswirtschaftlich betrachtet wäre das aber auch gut so“, gibt Buchalik zu bedenken. Immerhin käme es dann zu der natürlichen Bereinigung, die sich unter normalen Marktbedingungen schon lange vollzogen hätte. „Selbstverständlich würde ein solcher Prozess mit Arbeitsplatzverlusten einhergehen.“ Doch Fachkräfte fehlen ja sowieso, sodass dies sowohl für Arbeitnehmer als auch die Konkurrenz eher ein Gewinn wäre.

Für das einzelne Zombieunternehmen wäre der Wechsel in die Welt der wirklich Toten trotzdem schmerzlich. Wer seine Firma davor bewahren möchte, sollte daher schnellstens und proaktiv an eine Restrukturierung gehen. „Das ist allerdings gar nicht so einfach“, sagt Sanierungsexperte Buchalik. Denn die Möglichkeiten halten sich hier in Grenzen. Neue Kredite von Banken bekommen Zombies zwar immer wieder, solange das Unternehmen weiterläuft wie bisher. „Ich kann aber nicht erkennen, dass Geldinstitute sich großzügig zeigen, wenn sich Firmen in einer Restrukturierung befinden“, erklärt Corporate Finance-Experte Rainer Wilts.

Kaum Interesse an Zombieunternehmen

„Strategische Investoren sind nicht daran interessiert, halbtote Firmen zu übernehmen“, weiß Buchalik. Zumindest nicht als Ganzes – allenfalls erwerben sie ein solches Unternehmen, weil es über eine Technologie verfügt, die der Käufer für sein eigenes Geschäftsmodell benötigt. Dann werden die Filetstücke herausgeschnitten und die Überreste entsorgt. Private Equity-Investoren, die mit ihrem Kapital auf der Suche nach Renditen sind, könnten theoretisch schon Interesse daran haben, sich in Zombiezirmen einzukaufen. „Ich kann das aber nicht erkennen“, sagt Buchalik.

„Letztendlich bleibt Firmenzombies nur die Möglichkeit, aktiv ihr Geschäftsmodell zu verändern, sodass wieder vernünftige Erträge erzielt werden“, argumentiert Buchalik. Das gilt für Unternehmen jeder Branche, denn Zombies finden sich nicht in speziellen Sektoren, sondern sind grundsätzlich überall anzutreffen. Ganz besonders von einer Zombifizierung bedroht sind aber Firmen in Wirtschaftszweigen, die aktuell einem extremen Wandel unterliegen, dort, wo eine Disruption ansteht. „Natürlich ist es nicht einfach, alte Geschäftsmodelle zu kippen und neue zu erschließen“, weiß Buchalik. Doch es kann funktionieren.

Geklappt hat es bei der Steinco Paul vom Stein GmbH aus Wermelskirchen in Nordrhein-Westfalen. Das Traditionsunternehmen, das jahrzehntelang Rollen und Räder sowie Drehteile für die Automobilproduktion herstellte, war vor allem durch sinkende Preise der Autohersteller unter Druck geraten. Im November 2018 meldete Steinco daher beim Amtsgericht Köln Insolvenz an. Eine Sanierung in Eigenverwaltung war möglich. „Dabei wird Liquidität generiert, das verschafft einem Unternehmen zumindest wieder Luft zum Atmen“, erklärt Experte Buchalik.

Umstellung auf neuen Geschäftsbereich

Doch ohne eine Neuausrichtung des Geschäftsmodells nutzt das meist nichts. Steinco reagierte, beendete die Herstellung von Drehteilen für Fremdkunden, insbesondere im defizitären Automobilgeschäft, und konzentriert sich nun auf die beiden profitablen Geschäftsbereiche Rollen und Räder sowie Schnellverschlusskupplungen.

Stattdessen konzentriert sich das Unternehmen nun auf die beiden profitablen Geschäftsbereiche Rollen und Schnellverschlusskupplungen. Die eingeleiteten Schritte zeigen bereits Ergebnisse: Im Geschäftsjahr 2018 verzeichneten beide Bereiche ein Umsatzwachstum, das Segment Schnellverschlusskupplungen, das in die neue Gesellschaft Steinconnector ausgegliedert wurde, wuchs dabei um fast 15 Prozent. „In beiden Bereichen sind die Auftragsbücher gut gefüllt. Wir werden gestärkt aus dem Verfahren herausgehen“, schaut Geschäftsführer Michael Pesch positiv in die Zukunft. Da Steinco mittlerweile saniert ist, hat das Unternehmen nun eine Zukunft.

Fazit

Das Beispiel Air Berlin zeigt, wie eine flasche Wirtschftspolitik eine Insolvenz hinauszögert. Die EZB sieht trotzdem in der lockeren Geldpolitik das Allheilmittel, um angeschlagenen Unternehmen in der Eurozone und in Deutschland das Überleben zu sichern. Bislang stützt die Konjunktur diesen Kurs noch, sodass mit keiner Pleitewelle zu rechnen ist. Beispiele wie Steinco zeigen indes, dass es sinnvoller sein kann, in eine saubere Insolvenz zu gehen, um sich selbst neu zu beleben.