Plötzlich beherrschen Meldungen über einen Krieg die Schlagzeilen – innerhalb Europas, wohlgemerkt. Das hätte vor einigen Monaten kaum jemand prognostiziert. Corona ist aus den Top-Headlines verdrängt, Sondersendungen auf einen Schlag verschwunden und durch Kriegsberichte ersetzt. Kein Wunder, es geht nach Prioritäten: Eine unmittelbare Gefahr schlägt eine nur mittelbare.

Damit ist das wirtschaftliche, politische und gesellschaftliche Umfeld erheblich unwirtlicher geworden. Am Ende der Kette schlägt sich die im wahrsten Sinne brandaktuelle Gemengelage auf die Kapitalmärkte durch: Tagesveränderungen an Börsen im Bereich mehrerer Prozentpunkte sind seit Anfang des Jahres nicht mehr die Ausnahme, sondern die Regel.

Der Grad der neuen Nervosität lässt sich gut am sogenannten V-DAX messen: Er spiegelt die Kursschwankungen pro Beobachtungszeitraum im deutschen Leitindex DAX. Im Fünfjahreschart ist gut der dramatische Ausschlag im März/April 2020 zu sehen, als Corona über die Welt hereinbrach. Werte unter 20 gelten als geradezu gemütlich. Zwischenzeitlich lagen wir in den vergangenen Tagen bei über 40, was in den letzten drei Jahrzehnten weniger als zwei Handvoll Male erreicht wurde.

El Dorado für Fondsmanager?

Fondsmanager, die eine Outperformance gegenüber Börsenindizes – oder damit auch gegenüber passiver Anlage, wie sie ETFs bieten – erzielen wollen, finden derzeit reichlich Betätigungsspielraum. Dafür sind sie schließlich da, und das sind die Zeiten, in denen sie ihre Management Fees rechtfertigen sollten.

Die Realität sieht häufig anders aus. Eine Börsenweisheit besagt, in guten Zeiten benötige man keinen Ratgeber oder Fondsmanager – das könne man auch allein; in schlechten Zeiten wiederum glänzen sie häufig durch eine schlechtere Performance als die bekannten Börsenindizes. Nur wenige Fondsmanager schlagen die Märkte wirklich nachhaltig, also über viele Jahre hinaus. Auf Eintagsfliegen möchte in seiner Vermögensanlage sicherlich niemand setzen.

Auf die richtige Auswahl kommt es aktuell mehr denn je an – deswegen heißt diese Rubrik schließlich „Musterdepot“, mit Betonung auf „Muster“. Temporäre Highflyer stellen wir daher an dieser Stelle bewusst nicht vor.

Was zeichnet einen „guten“ Fonds aus?

Natürlich haben Experten auch dafür eine Kennzahl, nämlich das sogenannte Sharpe-Ratio. Es setzt die Performance ins Verhältnis zu den beobachteten Kursschwankungen des Fonds, ganz nach dem Motto: Wer eine Outperformance erzielen möchte, muss auch größeres Risiko eingehen. Höhere Durchschnittsrenditen gehen daher lehrbuchmäßig mit der Inkaufnahme höherer Volatilitäten einher. Ein „guter“ Fonds vermag also, bei sonst gleichen Parametern andere Fonds in puncto Sharpe-Ratio zu schlagen, zum Beispiel durch identische Rendite bei weniger Schwankungsfreude – oder höhere Rendite bei gleicher Schwankungsfreude.

Die gute Nachricht an dieser Stelle: Nach knapp zweijährigem Bestehen dieser Rubrik und jüngst hochvolatiler Märkte liegt das Unternehmeredition Musterdepot weiterhin im grünen Bereich. Die schlechte: Es hat sich seit vergangener Ausgabe bereits deutlich reduziert. Dramatisch ist dies indes nicht, nur betrüblich zu beobachten. Die handelsüblichen Indizes wie etwa der DAX40 liegen trotz des aktuellen Kurseinbruchs noch circa 10% im Plus, seit die Unternehmeredition Ende Mai 2020 das Unternehmeredition Musterdepot lancierte.

Sternschnupfen

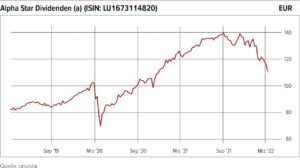

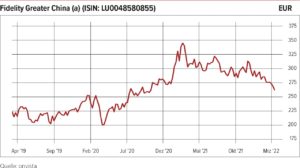

In diesen Wochen verlieren diverse Fonds den einen oder anderen Ratingstern von Bewertungspapst Morningstar. Für hohe Kursschwankungen in Fonds gibt es einen Malus. Vier unserer sieben Musterdepotmitglieder haben ein Morningstar-Rating. Unser Top-Performer Alpha Star Dividenden hat von der Top-Bewertung fünf Sterne nunmehr einen wieder eingebüßt. Vier Sterne haben auch der Fidelity Greater China sowie der Nordea I European High Yield Bonds. Sowohl der Bantleon Select Infrastructure als auch der KFM Europäischer Mittelstandsanleihen Fonds verfügen noch nicht über eine hinreichend lange Historie für ein Morningstar-Rating.

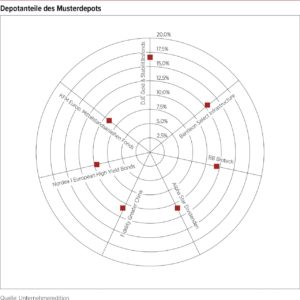

Währenddessen kamen beim Bantleon und beim DJE Gold & Stabilitätsfonds im Dezember die jährlichen Ausschüttungen hinzu. Der Alpha Star schüttet gar auf Quartalsbasis aus. Diese Cashflows sind der Spalte „Erträge bis dato“ zugeordnet. Der nächste folgt bei BB Biotech, unserem aktiennotierten Biotechnologiefonds. Die Schweizer halten ihre Generalversammlung traditionell Mitte März ab, was eine Dividende von 5% auf den durchschnittlichen Kurs des Dezembers zur Folge haben wird. Bei einer vorgeschlagenen Ausschüttung von 3,71 EUR – umgerechnet aus dem Schweizer Franken – entspricht dies aktuell sogar einer höheren Quote als die angepeilten jährlichen 5%.

BB Biotech ist zugleich unser jüngster Depottitel wie auch der einzige, der momentan im Minus notiert – selbstverständlich inklusive Ausschüttungen. Wir stocken deshalb unsere Position angesichts der ungebrochen vielversprechenden Aussichten um ein Drittel auf 2.250 Anteile auf. Die Küssnachter haben in den vergangenen zweieinhalb Jahrzehnten eindrucksvoll unter Beweis gestellt, was sie können – und das trauen wir ihnen auch weiterhin zu. Die Depotposition wächst auf einen Anteil von nunmehr 11,9% und liegt damit nach wie vor im Durchschnitt, ist also keineswegs übergewichtet aufgrund des Nachkaufs. Den finalen Nachkaufkurs – am Erscheinungstag dieser Ausgabe – tragen wir im nächsten Magazin beziehungsweise einem Zwischenupdate auf der Website nach. Gerade aktuell schwanken die Kurse enorm: Der Nachkaufkurs kann gut 5% höher oder niedriger ausfallen, je nach Börsenlaune.

Passenderweise liegt der DJE Gold & Stabilität mit rund 17% Musterdepotgewichtung einigermaßen vorne. Sicherlich kein zu konservativer Umstand in Zeiten wie diesen: Gold erreichte Anfang März sein vorläufiges Allzeithoch, sowohl in US-Dollar als auch auf Eurobasis. Das Währungsverhältnis sollte man stets im Auge behalten, sonst währt die Freude nur kurz. Überhaupt profitieren sämtliche Rohstoffe derzeit von der „temporären Inflation“ – quod est demonstrandum.

Russland ist bei zahlreichen Rohstoffen wichtigster oder mindestens wichtiger Lieferant. Entsprechend bewegte sich zuletzt Palladium Richtung 3.000 USD pro Unze; für eine Unze Palladium erhält man aktuell also 120 Unzen Silber – und nur geübte Augen können überhaupt eine Palladium- von einer Silbermünze unterscheiden. Es kommt jedoch auf die chemischen Eigenschaften an, die Palladium zu einem überaus wichtigen Industriemetall machen.

AUSBLICK

Unsere Investitionsquote liegt selbst nach dem Nachkauf bei BB Biotech erst bei 82%. Damit halten wir weiterhin etwas Pulver trocken: Wer kann heute schon sagen, was in nächster Zeit noch auf uns zukommt? An dieser Stelle dürfen wir eine solch hohe Cashquote vorhalten und damit Optionen offenhalten, Fondsmanager dagegen häufig nicht: Sie werden schließlich nicht für das Verwalten von Bargeld bezahlt, das Anleger ihnen anvertra uten. Beim Investment in Eigenregie würde ich stets in besten Börsenzeiten eine Quote von 10% bis 25% Reserve empfehlen – jede Börsenerfahrung über mehr als wenige Jahre besagt zu 100%, dass man sie früher oder später benötigen wird.

redaktion@unternehmeredition.de

Falko Bozicevic

Falko Bozicevic ist Redakteur des GoingPublic Magazins sowie verantwortlich für das Anleihen-Portal BondGuide. Seine Schwerpunkte liegen vor allem auf makroökonomischen Themen sowie Investment-Fragen rund um IPOs, Anleihen und Fonds.