Die Dynamik bei der digitalen Transformation drückt sich auch in der Attraktivität neuer Geschäftsmodelle aus. Über die Anwendung digitaler Standards hinaus geht es angestammten Unternehmen darum, eigene USPs zu generieren. Wie Mittelständler versuchen, über Zukäufe sowie direkte oder indirekte Beteiligungen neue Impulse zu bekommen.

Die Meldung kam für viele Medienschaffende überraschend: Der Medienkonzern Axel Springer steigt mit 36 Prozent bei Media Pioneer Publishing ein, dem neuen Projekt von Ex-Handelsblatt-Herausgeber Gabor Steingart. Springer-Vorstand Jan Bayer erklärt, dass sein Konzern mit der Transaktion darauf abziele, „künftig noch mehr Menschen mit digitalem und interaktivem Qualitätsjournalismus zu begeistern“.

Der Coup des Springer-Konzerns folgt einem Trend im M&A-Geschäft: Die US-Beteiligungsgesellschaft KKR hat im Frühjahr die Tele München Gruppe übernommen (noch bevor Axel-Springer selbst Ziel einer Beteiligung von KKR wurde), die Deutsche Beteiligungs AG die beiden IT-Dienstleister Catalysts und Crisp Research. Der Beratungsriese Accenture hat sich die Digitalagentur SinnerSchrader einverleibt und die Österreichische Post ist bei der Grazer Neugründung Sendhybrid eingestiegen, die sich mit dem sicheren elektronischen Dokumentenversand beschäftigt. Alle diese Deals zielen auf einen wichtigen Zukunfts-Rohstoff ab: Digital-Know-how.

Sope statt Scale

Unter Großunternehmen und gestandenen Mittelständlern herrscht seit Monaten Aktionismus. Vielen Betrieben ist durch die Diskussionen über Zukunftsthemen wie autonomes Fahren, digitales Marketing, E-Commerce oder Internet der Dinge klar geworden, dass es ihnen an Technologien und Menschen fehlt, die man für die Transformation benötigt. Deshalb haben sich Unternehmen – aber auch Family Offices und Beteiligungsfonds – auf die Jagd nach jungen, kleinen Firmen gemacht, die das haben, was den älteren und größeren abgeht: digitale Innovationskraft. So wundert es nicht, dass 2018 erstmals mehr Deals unterschrieben wurden, also mehr Transaktionen, die das Geschäftsmodell erweitern (Scope) und bei denen es nicht vor allem um Kostenvorteile (Scale) geht. Kurzum: Scope statt Scale. Das Gesamtvolumen strategischer M&A-Deals lag bei 3,4 Bio. US-Dollar, analysiert die Studie „M&A in Disruption: 2018 in Review“ der Unternehmensberatung Bain & Company. Bei 15 Prozent der größeren Transaktionen stand die Gewinnung neuer Kompetenzen im Mittelpunkt. Drei Jahre zuvor galt das für lediglich zwei Prozent. Bei kleineren Deals ist der Anteil noch weit größer. So sprechen die Studienautoren davon, dass „bei jeder dritten Know-how-getriebenen Übernahme digitales Know-how im Vordergrund“ stand. Die Treiber dieser Entwicklung liegen für die Unternehmensberater auf der Hand: „Der schnelle technologische Wandel, Kapital im Überfluss sowie ambitionierte Wachstumsziele setzen Unternehmen weltweit unter hohen Druck. Mit Übernahmen wollen sie diesen Herausforderungen begegnen“, fasst Bain-Partner und M&A-Experte Wilhelm Schmundt die Ergebnisse der Analyse zusammen.

Das tut auch not, denn allzu lange schien der Mittelstand zu schlafen. Nur jeder dritte bis vierte kleine oder mittlere Betrieb hat laut einer Studie der KfW in den vergangenen drei Jahren in den Einsatz digitaler Technologien investiert. Der Monitoring-Report des Bundeswirtschaftsministeriums Wirtschaft Digital stellt bei knapp jedem fünften Mittelständler eine hohe Investitionsquote für digitale Projekte fest, die sich gemessen am Umsatz auf mehr als 20 Prozent beläuft.

Vertieft man die Analyse weiter und betrachtet die M&A-Aktivitäten des deutschen Maschinen- und Anlagenbaus, eine der Kernbranchen und Brutstätte vieler Hidden Champions, ergibt sich eine ernüchternde Bilanz der vergangenen Jahre: Hier dienten laut einer Studie von Porsche Consulting zwischen 2010 und 2018 lediglich neun Prozent der rund 630 Akquisitionen einem „klaren digitalen Zweck“. Bei diesen 58 Transaktionen ging es den Käufern im Einzelnen um Technologien für Datenverarbeitung, Datensammlung, Datenaggregation und -speicherung sowie datenbasierte Automation, etwa durch künstliche Intelligenz. Sebastian Lemm, Associate Partner bei Porsche Consulting, weckt aber Hoffnung: „Der Anteil von M&A-Transaktionen mit Fokus auf Technologie und Assets steigt von Jahr zu Jahr.“

Der Mittelstand hat also auch etwas nachzuholen, wenn er jetzt zur Kompetenzoffensive bläst. Das wird nicht nur die eigenen Geschäftsmodelle verändern, sondern auch neue Dynamiken in den Märkten hervorbringen.

Auf Digitalisierung kann kein Mittelständler mehr verzichten

Nach Ansicht von Dr. Christopher Meinecke, Leiter digitale Transformation beim Digitalverband Bitkom, ist die Entwicklung neuer Geschäftsmodelle überlebenswichtig: „Logistikunternehmen beispielsweise, die bisher Waren von A nach B transportiert haben, können durch den 3D-Druck zu Produzenten werden, die Ersatzteile nicht nur liefern, sondern auch selbst herstellen.“

Ein zweites Beispiel: Der Reinigungsgerätehersteller Kärcher verkauft heute nicht mehr nur Produkte, sondern vernetzt diese gleichzeitig mit einer Service-Cloud. Käufer können ihre Geräte verorten, Unterauslastung vermeiden und über den Batteriestatus die Ladeintervalle steuern. Die Basisfunktionen sind dabei kostenlos, Premiumleistungen kosten extra. Das Familienunternehmen wiederum kann Daten sammeln und diese auswerten, um neue Lösungen zu entwickeln – und damit Geschäftsmodelle a la Reinigung as a Service, kurz RaaS (angelehnt an Software as a Service), anbieten. Um dieses Angebot zu erweitern, hat Kärcher erst im Mai das Start-up Service Partner One übernommen, das App-basierte Steuerungselemente für Gebäudereiniger anbietet. Der Vorstandsvorsitzende von Kärcher, Hartmut Jenner, bezeichnete die Übernahme als „Meilenstein in unserer Digitalstrategie“.

Um die Evolution des eigenen Geschäftsmodells zu bewerkstelligen, rät Bitkom-Manager Meinecke auch dazu, in Digitalisierungsfachleute zu investieren. Die allerdings sind derzeit rar: Laut dem Branchenverband fehlen bundesweit rund 82.000 IT-Experten. Dominic Multerer, Interim Manager beim Provider Management Angels, sieht diesen Engpass in seinen unterschiedlichen Mandaten. Er rät deshalb zu strategischen M&A-Deals: „Wenn ein Mittelständler Technologien oder Fachleute nicht schon im eigenen Haus hat oder in Eigenregie entwickeln kann, muss er beides durch Zukäufe oder Fusionen akquirieren. Personell ist das eine Technologieführung aus Managern und Spezialisten.“ Das bestätigt Bitkom-Experte Meinecke: „Der Mittelständler erhält durch Akquisitionen technologisches Know-how und ein Entwicklungstempo, das er allein in seinem Haus meist nicht entwickeln kann.“

Skalierbarkeit digitaler Lösungen bei Start-ups

Einer, der diese Deals genauer beobachtet, ist Alexander Argyros. Er hat zusammen mit Steffen Pauls das Berliner Fintech Moonfare gegründet, welches wohlhabenden Privatinvestoren den Zugang zu Private Equity-Fonds und anderen alternativen Assetklassen wie Infrastruktur oder Venture Capital ermöglicht. Für Argyros zählt zu den wichtigsten M&A-Deals der letzten Zeit die Übernahme von Relayr durch Munich Re im Herbst 2018. Der Unternehmenswert des schnell wachsenden IoT-Start-ups betrug rund 300 Mio. US-Dollar. Laut Vermittler Argyros geht es bei dem Deal vor allem um die Kompetenzen, um Maschinen zu überwachen oder gar Vorhersagen zu treffen – in der Fachsprache Predictive Maintenance genannt –, um somit Ausfälle zu minimieren. Private Equity-Agent Argyros sieht vor allem einen Grund für den aktuellen Run auf Digitalgründer: „Start-ups ermöglichen mit ihrem Digital-Know-how den Zugang zu den künftig wachstumsstärksten Marktsegmenten über Plattformen, die flexibel und effizient sind.“

Die Berliner M&A-Beratung Saxenhammer & Co. hat im vergangenen Jahr den Verkauf der multimodalen Reisebuchungsplattform FromAtoB an den Autobahn-Tankstellenbetreiber Tank & Rast durchgeführt. Über die Plattform lassen sich die Preise von Reisen mit Fernbus, Bahn, Flugzeug und Mietwagen vergleichen. „Damit hat Tank & Rast als reines Offlineunternehmen Zugang zu Onlinekompetenz und einem digitalen Geschäftsmodell bekommen“, erläutert Christian Saxenhammer den Mobility-Merger. „Der Zwang zur Digitalisierung betrifft nach Handel und Medien mittlerweile auch Produktions- und B2B-Unternehmen. Weil hier Lösungen jedoch deutlich schwieriger zu bewerkstelligen sind, ist der Zukauf von Know-how häufig der direktere Weg.“

Fast Follower warten bewusst länger als First Mover

Nicolas Gutbrod, Geschäftsführer und M&A-Experte bei SGP Schneider Geiwitz, sieht in den Akquisitionen nicht nur den Zukauf digitaler Kompetenzen, sondern auch eine transformative Wirkung für das gesamte Unternehmen. Er verweist auf die Übernahme des Softwareentwicklers Critical Manufacturing mit Hauptsitz in Porto durch den asiatischen Elektronikkonzern ASM Assembly Systems, einen ehemaligen Siemens-Geschäftsbereich. „Viele globale Automatisierer folgen der Digitalstrategie, sich langfristig von einem Hardwarehersteller zu einem Softwarehaus wandeln zu müssen“, erläutert M&A-Experte Gutbrod die von ihm begleitete Transaktion. Im Auge hätten die Asiaten insbesondere das Know-how von Critical Manufacturing bei der Vernetzung von Maschinen und Systemen sowie von IT-Systemen und Cloudl-Lösungen: „Damit ergänzt ASM sein Portfolio von Industry 4.0-Lösungen und erweitert seine Softwarekompetenz für den Aufbau intelligenter Fabriken.“

Michael Euchner von der Prüfungs- und Beratungsgesellschaft Ebner Stolz konstatiert zwar, dass im Dienstleistungssektor bei Käufen und Zusammenschlüssen der Erwerb neuer Fähigkeiten das wichtigste Kriterium ist. Ein Beispiel sei der Griff von KPMG im vergangenen Jahr nach dem Data Science-Spezialisten Kiana Systems, der Themen wie Analytics, Data Mining und künstliche Intelligenz beherrscht. „Bei M&A-Transaktionen im Industriesektor aber ist es die Ausnahme, dass der Käufer es ausschließlich auf Digitalisierungs-Know-how abgesehen hat“, betont Euchner. „Hier dreht es sich fast immer um einen Mix aus Scope und Scale.“ Der Experte legt Wert auf den Hinweis, dass nicht alle großen Unternehmen, die jetzt nach kleinen Digitalperlen tauchen, dazu gezwungen sind, weil sie die Entwicklung verschlafen haben: „Nicht selten steckt dahinter auch pure Strategie: Im Gegensatz zu typischen First Movern wie dem Ditzinger Laserspezialisten Trumpf investieren Fast Follower nicht in Forschung und Entwicklung, sondern greifen sich lieber eine kleine Company, die bei diesen Vorarbeiten erfolgreich war.“

Zugang zu Digital-Start-ups über Fonds

Einige Unternehmen flirten mit Start-ups über Umwege. So sind Bitburger, Deichmann, Dr. Oetker, Lidl, die Otto Group und Porsche an der Risikokapitalgesellschaft Eventures beteiligt, die gerade einen 400-Mio.-US-Dollar-Fonds aufgelegt hat. 175 Mio. US-Dollar davon sollen bis 2023 in junge europäische Technologiestars investiert werden, 225 Mio. US-Dollar in amerikanische Pendants. Porsche-Finanzchef Lutz Meschke: „Die digitale Transformation ist in vollem Gange. Wir wissen, dass wir die Zukunft nicht allein gestalten können, und erschließen uns mit Eventures den Zugang zu erfolgversprechenden Start-ups weltweit.“

Es geht auch eine Nummer kleiner: In Hamburg etwa sammelt die Venture Capital-Gesellschaft Neuhaus Partners gerade Kapital für ihren neuen, vierten Technologiefonds ein. Zielvolumen: 100 Mio. Euro. Ankerinvestor des Early Stage-Fonds ist die Stadt Hamburg. Der Anlagefokus liegt auf Jungunternehmen in der DACH-Region mit digitalen und disruptiven Geschäftsmodellen. Vornehmlich schauen sich die Fondsmanager Start-ups im B2B-Sektor an. „Wir bringen in moderierten Workshops unsere Fondsinvestoren, insbesondere Corporates und Family Offices, mit den Portfoliofirmen zusammen, um beim Identifizieren und Realisieren der Herausforderungen der digitalen Transformation Synergien zu erzielen“, erläutert Fondsmanager Matthias Grychta. Die Big Player erhalten Digitalisierungs-Know-how, die Start-ups lernen, was sich bei den Großen bewährt hat.

Neuhaus Partners bietet den Newcomern smartes Kapital, also neben frischem Geld ein Netzwerk aus M&A-, Finanz-, Steuer- und Rechtsberatern und Interim-Managern. Die Gesellschaft verweist auf einen guten Track Record über drei Fondsgenerationen. Zu den Stars unter den rund 60 Firmen, die Neuhaus Partners finanziert hat, gehören Blau Mobilfunk, die Internetapotheke DocMorris und das Kreditvermittlungsportal Smava. Fondsmanager Grychta: „Die Digitalisierung der deutschen Wirtschaft heute wird morgen entscheiden über den Erfolg oder Misserfolg unserer Unternehmen.“

Einige Familienunternehmen versuchen sich als Company Builder

So mancher Mittelständler nimmt den Umbau seines Hauses aber auch in Eigenregie vor. Die Hirschvogel Automotive Group beispielsweise. Der bayerische Zulieferbetrieb mit 5.500 Mitarbeitern, ein Spezialist für Massivumformung und Zerspanung von Stahl und Aluminium, hat in seinen Fabriken diverse Entwicklungsprojekte aufgesetzt, etwa für kollaborierende Roboter. Ein zweites Beispiel ist Röchling. Als Familienunternehmer habe man, so Vorstandschef Hanns-Peter Knaebel, „die Verantwortung, auch im Sinne unserer Enkelfähigkeit, das Unternehmen fit für das dritte Jahrhundert seiner Unternehmensgeschichte zu machen“. Dafür bauen er und Klaus-Peter Fett, ehemals Industry Leader bei Google Deutschland, den Mannheimer Spezialkunststoffhersteller mit seinen 11.000 Mitarbeiter um. Ein Element des angestrebten „digitalen Kulturwandels“ ist die Gründung von zwei Digitaleinheiten in Berlin und München, „um zum einen am Ökosystem der Start-up-Szene teilzuhaben und zum anderen die Nähe zu Technologieunternehmen und der TU München zu nutzen“, begründet Knaebel die Initiative. Er geht von einem „mittleren einstelligen Millionenbetrag“ aus, den man jährlich in die Digitalisierung investieren werde. Außerdem evaluiere man mögliche Partner und Multiplikatoren aus der Start-up-Szene: „Wir sind für eine Zusammenarbeit offen.“ Zukäufe hat Röchling noch nicht getätigt. Vorstandschef Knaebel sagt dazu: „Denkbar ist alles, wenn es sinnvoll ist und sich betriebswirtschaftlich rechnet.“

Auch Martin Viessmann, Chef des 100 Jahre alten Heizungsunternehmens, denkt über Generationen hinweg. Seinem Sohn Max obliege es, „das Unternehmen digital zu transformieren“. Der Junior hat dazu auch einen Company Builder aufgesetzt: Wattx. In dem Berliner Melting Pot arbeiten digitale Talente aus Start-ups und Beratungshäusern. Bisher hat man hier fünf Firmen zum Laufen gebracht: „Mein Großvater hat durch innovative Produkte die Firma im deutschsprachigen Raum positioniert, mein Vater hat internationalisiert und diversifiziert, ich erfinde sie unter anderem digital wieder neu.“ Bei der Transformation im Inneren würden Talente von außen helfen, „die Erfahrungen mit agiler Entwicklung mitbringen“.

Digital-Start-ups sind begehrt und teuer

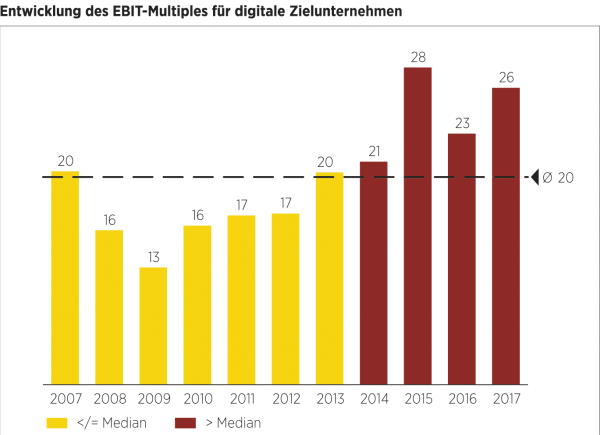

Selbstfinanzierte Start-ups sind auch deshalb beliebt, weil der Zukauf vielversprechender Geschäftsmodelle teuer geworden ist. Derzeit sind die Bewertungen von Digital-Start-ups hoch: Schon 2017 wurde für sie durchschnittlich das 26-Fache des operativen Gewinns vor Zinsen und Steuern (EBIT) gezahlt, wie aus der aktuellen Studie „Cracking the Code of Digital M&A“ der Unternehmensberatung Boston Consulting Group hervorgeht. 2012 hatte der Multiplikator noch 17 betragen.

Moonfare-Co-Founder Argyros erwartet angesichts der enormen Kapitalmenge, die derzeit am Markt ist, dass die Bewertungen ambitioniert bleiben werden: „Vor allem Jungunternehmen mit eindeutig exzellenter Qualität und schnellem Wachstum werden weiter relativ hohe Prämien aufweisen.“ Er ist zudem überzeugt, dass Investoren sich künftig bereits in frühen Entwicklungsphasen auf die Objekte der Begierde stürzen werden: „In zweiten und dritten Finanzierungsrunden werden wir dadurch höhere Volumina sehen.“ Die so gewonnene höhere Liquidität ermögliche es, „einen Exit längere Zeit aufzuschieben“. Außerdem werde es mehr Joint Ventures geben, wie DriveNow, das mittlerweile vollständig zu BMW gehört.

Michael Euchner sieht höchstens in externen Schocks einen möglichen Rückschlag für neue, digitale Geschäftsmodelle. Wenn die in diesem Sommer eingetretene konjunkturelle Abkühlung anhalten sollte – Stichworte: Handelskrieg USA/China, Brexit –, könnte das als Bremse auf die Unternehmensbewertungen wirken: „Die Preise werden dann stehen bleiben, möglicherweise sogar ins Rutschen geraten.“

FAZIT

Die digitale Transformation, die mittlerweile auch im Mittelstand in vollem Gange ist, befeuert das M&A-Geschäft. Auf den Einkaufslisten stehen Digital-Start-ups mit innovativen Lösungen und Fachleute, die über die reine Digitalisierung hinaus Ideen für neue Geschäftsmodelle mitbringen. Folgerichtig steigt sowohl der Anteil als auch der Preis sogenannter Scope-Akquisitionen. Denn sie bergen für Mittelständler wie Großkonzerne die Hoffnung, über gewöhnliche Hebel wie Expansionen oder Marktanteile hinaus neue Wachstumsquellen zu erschließen – und die scheinen gerade richtig zu sprudeln.