Betrachtet wurden in unserer Studie alle Unternehmen der gesetzlich regulierten Marktsegmente Prime Standard (darunter die 160 „Indexwerte“ aus DAX, MDAX und SDAX), General Standard und Regulierter Markt sowie im Gegensatz zu vielen anderen Studien auch alle im Freiverkehr der deutschen Regionalbörsen notierten Gesellschaften mit über 100 Mio. EUR Marktkapitalisierung. Durch das Größenkriterium „>100 Mio. EUR Börsenwert“ kommt man zunächst auf 441 Gesellschaften, was rund 57% aller in einer Studie vom März 2022 erhobenen deutschen börsengelisteten Unternehmen (siehe GoingPublic 1/2022, S. 18 ff.) entspricht.

Nun folgten wir den vier wichtigsten Merkmalen von Familienunternehmen:

1. Eigentum -> Eine „Mehrheit“ der Stimmrechte sollte gegeben sein.

2. Leitung -> Die Eigentümer sollten in Vorstand oder Aufsichtsrat vertreten sein.

3. Einheit von Eigentum und Leitung -> 1. und 2. müssen erfüllt sein.

4. Unternehmensreife/Denken in Generationen -> Das Unternehmen muss mindestens 20 Jahre alt sein.

Das Ergebnis: 92 oder rund 21% der betrachteten Gesellschaften sind die börsennotierten Familienunternehmen „in Reinkultur“, die den Kern unserer Analyse darstellen (siehe auch Tab. 1; S. 8). Sie sind durchschnittlich 70,5 Jahre alt, Familienmitglieder beziehungsweise Angehörige des Eigentümers sind 148-mal im Vorstand oder im Aufsichtsrat vertreten (60 Vorstände, 88 Aufsichtsräte), davon 39-mal sogar in der Position des Vorstandsvorsitzenden/CEOs (42% der Fälle). Der durchschnittliche Anteilsbesitz, gemessen in Prozent der Stimmrechte, beträgt stolze 61,6%. Bei 78 der 92 Unternehmen (84,8%) ist die Familie mit über 50% beteiligt.

Zum Vergrößern bitte die Tabellen anklicken!

Anmerkungen: Börsenwert in Mio. EUR, in allen Unternehmen sind Familienmitglieder in Vorstand und/oder Aufsichtsrat vertreten.

Die Unternehmerfamilie hält die Mehrheit oder Kontrollmehrheit.

Prime = Prime Standard, General = General Standard

Unter “Familie im Vorstand/Aufsichtsrat” ist die jeweilige Zahl an Personen angegeben.

Quellen: Unternehmeredition-Studie, GoingPublic, AfU Research

Exkurs: 25%-Kriterium reicht nicht

Nahezu alle herkömmlichen Definitionen und Konzepte (DAXplus Family Index, GEX, Stiftung-Familienunternehmen-Studie 2019, Investorenstudien von Banque de Luxembourg et cetera) richten sich am 25%-Kriterium beim Anteilsbesitz aus. „Ein börsennotiertes Unternehmen gilt als Familienunternehmen, wenn die Familie des Unternehmensgründers mindestens 25% der Stimmrechte hält und/oder ein Mitglied der Gründerfamilie im Vorstand oder Aufsichtsrat vertreten ist“, so die Stiftung Familienunternehmen. Noch „niedriger“ setzt der DAXplus Family Index der Deutsche Börse AG an, an dem sich viele Investoren orientieren: Er umfasst die in- und ausländischen Unternehmen des Prime Standard der Frankfurter Wertpapierbörse, bei denen die Gründerfamilie mindestens einen 25%igen Stimmrechtsanteil hat oder in Vorstand oder Aufsichtsrat sitzt und mindestens einen Stimmrechtsanteil von 5% hält. Vor allem die 5%-Regel ist fragwürdig. Weil Prof. Dr. Hasso Plattner mit 6% an SAP beteiligt und deren Aufsichtsratsvorsitzender ist, sind die Aktien der Walldorfer Softwareschmiede im DAXplus Family Index enthalten. Mit der Dietmar Hopp Stiftung und der Klaus Tschira Stiftung gGmbH addiert sich der Stimmrechtsanteil der Gründerfamilien auf gerade einmal 14,7% – das begründet weder eine beherrschende Stellung noch eine Einheit von Eigentum und Leitung oder gar ein Denken in Generationen. Aus Sicht der Unternehmeredition greifen die bestehenden Konzepte deshalb deutlich zu kurz. So ist aus der Gruppe der 92 ermittelten Unternehmen gerade einmal die Hälfte (15 von 30) im DAXplus Family 30 vertreten.

„Group of 92“ – Börsenwert

Die kumulierte Marktkapitalisierung aller 92 Werte betrug per Ende April rund 290 Mrd. EUR. Das wertvollste Unternehmen ist dabei mit Abstand die auch im DAX enthaltene Münchner BMW AG (51,5 Mrd. EUR). Die Familie Quandt hält hier 46,8% der Anteile, Stefan Quandt und Susanne Klatten sitzen im Aufsichtsrat. Es folgen mit Henkel (26,8 Mrd. EUR), Sartorius (25,4 Mrd. EUR) und Porsche (24,1 Mrd. EUR) drei weitere DAX-Titel. Platz fünf belegt MDAX-Wert Beiersdorf (24,1 Mrd. EUR), Wolfgang Herz vertritt hier seit 2020 die Interessen der Eigentümerfamilie im Aufsichtsrat. Zusammen kommen diese fünf Unternehmen auf 152 Mrd. EUR Börsenwert oder rund 52% des Gesamtwerts der betrachteten 92 Familienunternehmen. 38 von ihnen liegen hier bei einem Wert größer 1 Mrd. EUR. Nimmt man die genannten fünf größten aus der Betrachtung heraus, liegt der durchschnittliche Börsenwert der verbleibenden 87 bei rund 1,6 Mrd. EUR.

Zugehörigkeit zu Börsensegmenten

Bei Betrachtung der Zugehörigkeit der 92 Unternehmen zu Indizes und Börsensegmenten (siehe Tab. 2; S. 10) zeigt sich zunächst eine relative Gleichverteilung auf die Indexwerte (33), die Gruppe aus Prime Standard sonstige/General Standard/Regulierter Markt (33) sowie Freiverkehrswerte (26). Allerdings zeigt sich auch die Dominanz der großen Familienunternehmen. Die 33 Indexwerte (36%) aus DAX, MDAX und SDAX stehen für über 90% der Marktkapitalisierung. Viele darunter haben eine echte Kultur des börsennotierten Familienunternehmens entwickelt und vertreten das Modell mit großer Leidenschaft. Als Beispiel dient der Mannheimer Schmierstoffspezialist Fuchs Petrolub, der fast 3 Mrd. EUR Umsatz erwirtschaftet (SDAX, Börsenwert: 7,7 Mrd. EUR; Nummer zehn unserer Rangliste) und in dritter Generation von Stefan Fuchs als Vorstandsvorsitzendem geführt wird: „Ein börsennotiertes familiengeführtes Unternehmen verbindet das Beste aus beiden Welten: einerseits die Professionalität und die Strukturen, die durch die Börsennotierung gegeben sind, andererseits aber auch ein starkes familiäres Zusammengehörigkeitsgefühl und eine hohe Identifikation mit dem Unternehmen.“ Auch das oftmals angeführte Kostenargument sieht Fuchs, dessen Schwester Susanne im Aufsichtsrat sitzt, nicht: „Die Vorteile der Börsennotierung überwiegen auf jeden Fall die daraus entstehenden Kosten.“

Altersstruktur

Das älteste deutsche Familienunternehmen nach Definition der Unternehmeredition ist Villeroy & Boch, gegründet 1748. Die Bauer AG aus dem bayerischen Schrobenhausen geht immerhin bereits auf das Jahr 1790 zurück. Vorstand Michael Stomberg empfindet die Börsennotiz (seit 2006) des alteingesessenen Familienunternehmens als Normalität und hebt ebenfalls den Nutzen hervor: „Der Austausch mit den Aktionären, Investoren und Analysten spiegelt regelmäßig das ‚Bild von außen‘ wider – das ist eine zusätzliche Perspektive neben dem Blick aus der Führung heraus oder dem der Familie.“

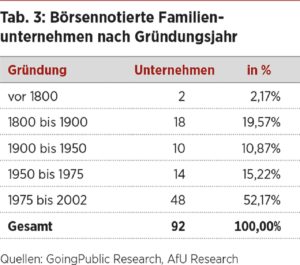

Das Durchschnittsalter der betrachteten 92 Unternehmen liegt bei 70,5 Jahren (siehe Tab. 3). 26 von ihnen existieren bereits seit mehr als 100 Jahren. Nach Villeroy & Boch und Bauer aus dem 18. Jahrhundert liegen die Wurzeln von 16 Familienunternehmen bereits im 19. Jahrhundert. Allerdings wurde die Mehrheit (48 Unternehmen, 52%) erst nach 1975 gegründet. Firmen mit einem Gründungsdatum nach 2002 (jünger als 20 Jahre) fanden keinen Eingang in die Studie.

Auffälligkeiten …

Mit Blick auf die Gesamtheit der 92 Unternehmen fällt auf, dass der Familienname in insgesamt 28 Fällen (circa 30%) auch für den Unternehmensnamen Pate stand. Bei zwölf davon sitzt sogar ein Familienmitglied mit gleichlautendem Namen im aktuellen Vorstand, (siehe Tab. 4; S. 14). Alle genannten Vorstände stehen mindestens für die zweite Generation. Die Gesinnung vieler Familien bringt dabei Stefan Dräger, Vorstandsvorsitzender der Drägerwerk Verwaltungs-AG (siehe auch Interview auf S. 10), auf den Punkt: „Ich bin heute in fünfter Generation für Dräger verantwortlich und möchte das Unternehmen meinen Nachfolgern in einem noch besseren Zustand übergeben, als ich es einst übernommen habe.“ Zu dieser Gruppe gehört auch die im General Standard gelistete Maschinenfabrik Berthold Hermle AG. Neben den beiden Vertretern der Gründerfamilie Dietmar und Lothar Hermle, die zusammen mit 42,7% der Stimmrechte die HV-Beschlüsse bestimmen können, wird auch Günther Leibinger mit seinen 32,5% als Familienbesitz gewertet, der über seine Tochter Dr. Sonja Zobl-Leibinger im Aufsichtsrat vertreten und mit seiner in dritter Generation familiengeführten Firmengruppe aus dem benachbarten baden-württembergischen Tuttlingen ein wichtiger Partner von Hermle ist. Bei der H&R GmbH & Co. KGaA stehen die Initialen übrigens für die Gründerfamilien Hansen und Rosenthal. „Die Weiterentwicklung der ursprünglichen Vision eines Gründers braucht verantwortungsvolle Kontinuität und langfristige strategische Weitsicht. Dafür stehen wir als familiengeführtes Unternehmen“, so CEO Niels H. Hansen, angesprochen auf den Vergleich mit nicht börsennotierten Familienunternehmen.

… und Bemerkenswertes

CEO, Hornbach Holding

Bei 17 Unternehmen sind die Familienaktionäre sowohl im Vorstand als auch im Aufsichtsrat vertreten. Bei 16 hiervon haben sie auch in einem der Gremien den Vorsitz oder mehrere Mandate inne. In die operative Führung involviert sind die Familienmitglieder bei insgesamt 48 Unternehmen, darunter bei 39 als CEO oder mit mindestens zwei Vorständen – so auch bei der bereits seit 1987 notierten Hornbach Holding. „Heute sind wir das fünftgrößte Baumarktunternehmen in Europa. Das wäre ohne das Kapital aus den Börsengängen nicht möglich gewesen“, beschreibt CEO Albrecht Hornbach die wichtige Rolle der Börse beim Unternehmenswachstum der letzten Jahrzehnte. Bis Ende Februar 2022 notierte mit der Hornbach Baumarkt AG sogar noch eine zweite Gesellschaft am Kapitalmarkt.

Ralph Dommermuth und Holger Timm – die „Kapitalmarkt-Serial-Entrepreneure“

Auf Rang 13 (United Internet, Market Cap: 6,0 Mrd. EUR) und 16 (1&1, 3,5 Mrd. EUR) nach Börsenwert tritt als CEO „seiner“ Unternehmen Ralph Dommermuth auf, der für seine unternehmerische Leistung seit den 1980er-Jahren nicht genug hervorgehoben werden kann. Als zweiter „Serial Family Entrepreneur“ erscheint Holger Timm mehrfach auf dem Tableau. Er fungiert als Mehrheitseigner und CEO von Tradegate (Market Cap: 2,8 Mrd. EUR) und Berliner Effekten (1,1 Mrd. EUR). Daneben ist er seit einiger Zeit auch noch Aufsichtsratsvorsitzender und größter Aktionär bei der Berliner Quirin Privatbank (Market Cap: 188 Mio. EUR).

Eigenkapitalquote toppt Gesamtmarkt

Während die Eigenkapitalquote aller börsennotierten Unternehmen (inklusive Freiverkehr) auf der Basis der 2020er-Zahlen mit 29,5% schon recht ordentlich ausfällt, ist sie im Familienuniversum der 92 Unternehmen mit 40,6% noch einmal um mehr als zehn Prozentpunkte höher (siehe Tab. 5.; S. 15; gerechnet ohne Bank- und Versicherungswerte). Bemerkenswert ist dabei zum einen, dass sich die guten Werte über alle Segmente erstrecken, und zum anderen, dass die im Freiverkehr gelisteten Gesellschaften (EK-Quote: 47,3%) absolute Spitze sind. Insgesamt verfügten die 92 Unternehmen in ihren Bilanzen zum 31. Dezember 2020 über die gewaltige Summe von 164 Mrd. EUR an Eigenkapital.

Damit ist bei den gelisteten Familienunternehmen die Gefahr wirtschaftlicher Schieflagen vergleichsweise gering. Des Weiteren ist man durch den dauerhaften Zugang zu Wachstumskapital über die Börse auch noch deutlich flexibler, was die Unternehmensfinanzierung betrifft. Die hohe Eigenkapitalausstattung dokumentiert aber auch eine gewisse Risikoaversität, was institutionelle Investoren allerdings manchmal nicht ausreichend zu schätzen wissen.

Jahresüberschuss und Aktienperformance 2022

Baader Bank

Addiert beliefen sich die Jahresüberschüsse aller rund 780 börsennotierten deutschen Unternehmen im Jahr 2020 auf 55,8 Mrd. EUR (siehe GoingPublic Magazin 1/2022). Davon entfielen allein 11,5 Mrd. EUR oder 20,6% auf die in der vorliegenden Studie untersuchten 92 Familienunternehmen, was deren sogar in einem Pandemiejahr wie 2020 hohe Profitabilität und Konstanz unterstreicht. Zur Performance an der Börse seit Jahresbeginn sei überdies erwähnt: Der Krieg in der Ukraine und die damit einhergehenden Auswirkungen auf die ohnehin belasteten Lieferketten haben die Aktienkurse im bisherigen Verlauf des Jahres 2022 stark unter Druck gesetzt. Der breite CDAX, dem alle deutschen Werte des regulierten Markts der Frankfurter Börse angehören, gab von Ende 2021 bis Ende April 2022 um rund 13% nach. Fast im Einklang dazu bewegte sich die Marktkapitalisierung der 92 Familienunternehmen. Die einzelnen Segmente haben in Relation zu ihren Benchmarkindizes indes ganz unterschiedlich performt. Während sich die DAX- und MDAX-Unternehmen weitgehend im Gleichschritt bewegten, verloren die Familienunternehmen des SDAX mit 22,3% erheblich mehr an Wert als der Index (-15,8%). Elf der 16 Titel mussten überdurchschnittliche Kursverluste hinnehmen. Allein Dermapharm, Atoss Software, Basler und Schaeffler büßten zusammen 34,6% an Wert ein. Keine Aktie konnte sich verbessern. KWS Saat und Sto liefen mit -3,8% beziehungsweise -9,3% noch am besten. Relativ gut behaupten konnten sich ansonsten die elf Unternehmen der sonstigen regulierten Märkte und die 26 des Freiverkehrs, deren Marktkapitalisierung in Summe nur um 2,9% beziehungsweise 5,4% zurückging. Im Freiverkehr notiert auch die Baader Bank (Market Cap: 274 Mio. EUR; Aktienperformance: -9,2 % seit Jahresbeginn), die Nico Baader in zweiter Generation als Vorstandsvorsitzender leitet. Er verweist auch auf die Vorteile der Börsennotiz bei Kapitalaufnahmen kurzfristiger Natur: „Durch die Börsennotierung besteht die Möglichkeit zu schnellen Kapitalerhöhungen. Wir haben das im vergangenen Jahr in Form einer Wahldividende umgesetzt und werden auch in diesem Jahr eine Wahldividende durchführen, um das Eigenkapital der Bank zu stärken.“ Den Transparenz- und Publizitätspflichten an der Börse kann er dabei auch Gutes abgewinnen: „Die freien Aktionäre und Aktienanalysten sowie die erhöhten Veröffentlichungspflichten sind immer wieder ein Korrektiv und externer Vergleich mit den Wettbewerbern. Hinzu kommt ein gesetzlicher Rahmen, dessen Erfüllung die Familie auch vor Fehlentscheidungen schützen kann.“

FAZIT

Es gibt sie, die „echten“ Familienunternehmen an der Börse! Sie denken in Generationen; Mehrheitseigentum und Leitung sind in einer Hand. Letzteres wird untermauert durch die beherrschende Stellung in Vorstand und/oder Aufsichtsrat. Ganze 92 von ihnen haben wir in der vorliegenden Titelgeschichte identifiziert, jedes davon bringt mehr als 100 Mio. EUR Börsenwert auf die Waage und weist eine Eigenkapitalquote von durchschnittlich über 40% aus. 28 von ihnen tragen sogar den Namen ihrer Familie. Ob Stefan Dräger (Drägerwerk), Albrecht Hornbach (Hornbach Holding), Stefan Fuchs (Fuchs Petrolub) oder viele andere Vorstandsvorsitzende, die wir befragt haben − sie alle schätzen das Modell des börsennotierten Familienunternehmens. Und das aus vielfältigen Gründen: Der dauerhafte und institutionalisierte Zugang zu Kapital, die Steigerung des Markenwerts, die internationale Sichtbarkeit sowie zahlreiche Vorteile im Wettbewerb, nicht zuletzt bei der händeringenden Suche nach Personal, wurden uns hier genannt. Es bleibt zu hoffen, dass sich in den kommenden Jahren auch in Deutschland wieder mehr Eigentümerfamilien für das Beste-aus-zwei-Welten-Modell des börsennotierten Familienunternehmens interessieren.

redaktion@unternehmeredition.de

„Börsennotierung verschafft uns Kapital ohne Kontrollverlust“

Interview mit Stefan Dräger, Vorstandsvorsitzender, Drägerwerk Verwaltungs-AG

Unternehmeredition: Herr Dräger, was bringt Ihnen eigentlich die

Börsennotierung?

Stefan Dräger:Die Börsennotierung erlaubt es uns, Kapital zu beschaffen, ohne die Kontrolle abgeben zu müssen. Dadurch bleibt der positive Einfluss unserer Familie erhalten und das Unternehmen vor feindlichen Übernahmen geschützt. Das Kapital ermöglicht uns strategisches Wachstum. Unsere Geschäftsfelder sind so zukunftsträchtig, dass wir überwiegend organisch wachsen, indem wir in die geografische Reichweite und spezifischen Fähigkeiten unserer Vertriebe investieren. So haben wir in über 50 Ländern einen Direktvertrieb, häufig mit Spezialisten für einzelne Segmente. Wir investieren auch stark in Produktinnovation, in die Entwicklung neuer Geräte und Lösungen, die sich durch Vernetzung ergeben. Gelegentlich kaufen wir Technologien hinzu. Die Börsennotierung versetzt uns in die Lage, auf mehreren Feldern gleichzeitig unsere Wettbewerbsfähigkeit zu steigern, unsere Marktposition auszubauen und den Wert der Marke Dräger zu erhöhen. Ein weiterer Vorteil liegt in der Möglichkeit, Arbeitnehmer durch Mitarbeiteraktienprogramme zu binden.

Kamen für Sie Alternativen infrage?

Eine Alternative zur Finanzierung durch Börsennotierung wäre ein strategischer Partner oder Private-Equity-Investor; der will jedoch die Strategie mitbestimmen, ohne die Details so gut zu kennen wie meine Vorstände und ich. So bleiben wir gerade durch die Börsennotierung weiter unabhängig und haben unser Schicksal selbst in der Hand.

Wie schätzen Sie das Kosten-Nutzen-Verhältnis ein?

Das ist keine kaufmännische Rechnung. Der kontierte Aufwand für die Emission inklusive Berater, für die Hauptversammlungen und Analystenkonferenzen und das Investor-Relations-Management ist sehr überschaubar und geradezu vernachlässigbar gegenüber dem Vorteil, die Chancen für strategisches Wachstum nutzen zu können. Der wesentliche Preis, den wir für die Börsennotierung bezahlen, ist jedoch die Transparenz, zu der wir uns dadurch ein für alle Mal verpflichtet haben. Das fürchten viele Familienunternehmer. Als ich ein Kind war, hat mein Vater mir einmal erzählt, als er klein war, da waren die Kosten bei Dräger noch so geheim, dass sie nicht einmal der Kostenstellenverantwortliche wissen durfte. Ich kann nur sagen, der Wandel hat gutgetan, keiner hier möchte das jemals mehr missen. Unsere Strategie, die wir 2015 erstmals kodifiziert haben, ist als Büchlein in einer Auflage von über 1.000 Exemplaren verteilt worden. Wie sollte sie sonst funktionieren, wenn sie keiner wissen darf?

Was zeichnet Ihrer Meinung nach ein börsennotiertes familiengeführtes gegenüber einem rein managementgeführten Unternehmen aus?

„Lever Schaden as Schimp“ war schon vor der Unternehmensgründung der Wahlspruch meiner Familie. Heute steht mein Name auf jedem Produkt und bürgt für Qualität. Ich kann und werde nicht weglaufen; ich werde da sein und stehe für alles ein. Mit jeder Entscheidung setze ich größtenteils mein eigenes Vermögen aufs Spiel. Ich bin heute in fünfter Generation für Dräger verantwortlich und möchte das Unternehmen meinen Nachfolgern in einem noch besseren Zustand übergeben, als ich es einst übernommen habe. So kann auch unsere „Unternehmenspersönlichkeit“ weiterleben, die über die Generationen hinweg entstanden ist und das Denken und Handeln unserer Mitarbeiter von innen heraus geprägt hat. Dieses „Qualifizierte Überleben“ des Unternehmens gelingt nur mit authentisch nachhaltigem Handeln, nachhaltigem wirtschaftlichem Erfolg und dauerhaft zufriedenen Kunden, Lieferanten, Mitarbeitern und Geldgebern, also Banken und Aktionären.

Wir danken Ihnen für das interessante Gespräch!

redaktion@unternehmeredition.de

Zur Person

Dipl.-Ing. Stefan Dräger (59) ist Vorstandsvorsitzender der Drägerwerk Verwaltungs-AG in Lübeck und führt das Unternehmen in der fünften Generation. Nach einer Etappe als Ingenieur für Prozessautomation in einer Unternehmensberatung ist er seit 1992 im Unternehmen seiner Familie tätig.

2003 wurde er zum Vorstand der Drägerwerk Verwaltungs-AG für den Bereich zentrale Aufgaben ernannt. Der Aufsichtsrat hat ihn am 1. Juli 2005 zum Vorstandsvorsitzenden berufen. Im Jahr 2014 übernahm er zusätzlich den Vorstandsvorsitz der Dräger-Stiftung.

Dieser Beitrag ist in der Unternehmeredition 2/2022 erschienen.