Die Katek SE hat Anfang Mai dieses Jahres einen erfolgreichen Börsengang absolviert. Der Anbieter komplexer High-End-Elektronik erzielte im Zuge einer Kapitalerhöhung einen Bruttoemissionserlös von 91 Mio. EUR. Die Primepulse-Tochter hatte sich zuvor durch diverse Zukäufe rasant entwickelt. Das frische Kapital soll dem Unternehmen nun dazu dienen, sein schnelles Wachstum weiter fortzusetzen.

„Durch das IPO haben wir neue Liquidität generiert. Wir freuen uns nun auf die Fortführung unseres Wachstums“, sagt Dr. Johannes Fues, CFO von Katek. Seit 2017 wurden, ausgehend von einem Nukleus in Memmingen, sukzessive acht Unternehmen – ETL, Katek Grassau, Bebro, eSystems, HUF, Siemens Kaco hybrid Inventer Solution, Leesys, TeleAlarm und Aisler – hinzugekauft, integriert und entwickelt, wodurch Katek zur Nummer zwei der Elektronikdienstleister in Deutschland avancierte.

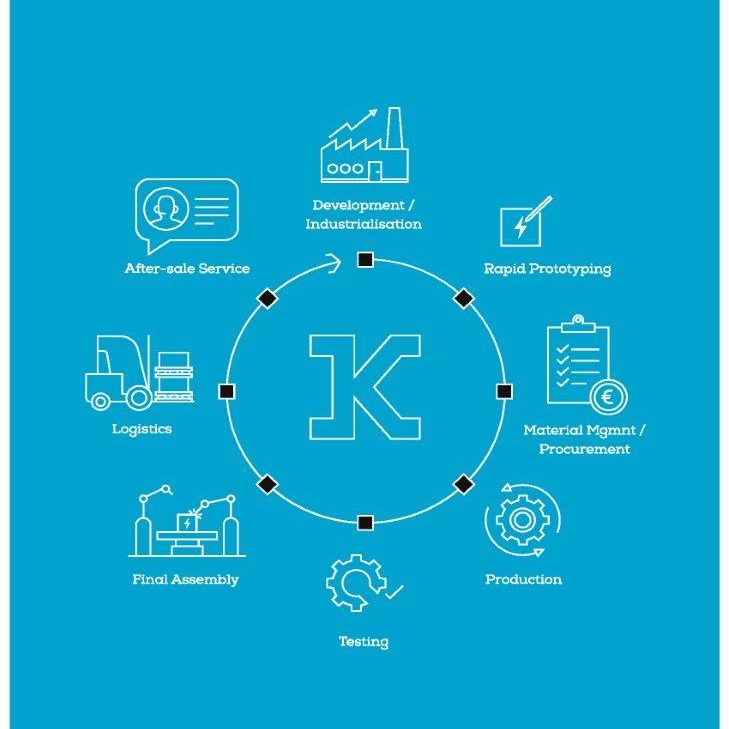

Katek stellt Elektronikkomponenten her und bietet Elektronikdienstleistungen von der Entwicklung über das Prototyping und die Fertigung bis hin zu Montage und After Sales an. „Wir sind Elektronikdienstleister für Unternehmen, die eine Komplexität in ihren Anwendungen haben. Wir stellen keine Massenware her“, erläutert Dr. Fues. Der Markt entwickle sich sehr dynamisch. „Die Elektronifizierung unserer Welt nimmt immer weiter zu“, so der Finanzvorstand. Elektronik sei heute aus keinem Gerät mehr wegzudenken. Als Endabnehmer im Fokus sind Megabranchen und Megatrends wie Automotive, E-Mobility, Solarenergie, Industrierobotik, Medizintechnik und Konnektivität von Consumerelektronik. „Für einen großen Automobilhersteller kümmern wir uns beispielsweise um die Ladeinfrastruktur, für einen führenden Hersteller von Küchengeräten bearbeiten wir das Thema Konnektivität von Herden“, berichtet Dr. Fues.

Katek mit Umsatzwachstum von 60% im Coronajahr

In den letzten zwei Jahren wuchs Katek um jeweils satte 60%. Im Coronajahr lag der Umsatz bei 414 Mio. EUR. Davon sei eine Hälfte organisch und die andere anorganisch erwirtschaftet worden. Für dieses Jahr rechnet man mit Umsätzen von über 535 Mio. EUR. Das Management habe immer sehr ehrgeizige Ziele gehabt, sagt Dr. Fues. „Wir wollten in fünf Jahren über 0,5 Mrd. EUR bekommen und in Deutschland Nummer zwei werden, und das haben wir nun sogar in der Hälfte der Zeit geschafft.“ Auch die Zahl der Mitarbeitenden ging rasant nach oben: Hatte Katek Memmingen zu seiner Zeit über 600 Beschäftigte, verfügt die Katek SE inzwischen über 2.600. Vertreten ist sie mittlerweile an zwölf Standorten sowie an acht Produktionsstandorten in Deutschland und Osteuropa. „Das IPO wird uns ermöglichen, dieses starke Wachstum aufrechtzuerhalten“, ist Dr. Fues überzeugt.

Börsengang war beste Option

Unter den Aktionären der Katek SE sind renommierte Großinvestoren wie Allianz Global Investors oder Swedbank, eine der größten Banken in Nordeuropa. Der Börsengang war für die Primepulse-Tochter nichts Ungewöhnliches, beinahe alternativlos: „Dank unseres Altgesellschafters Primepulse hatten wir immer eine sehr auskömmliche Finanzierung. Dadurch waren wir in der Lage, unsere Wachstumspläne auch umzusetzen“, erläutert Dr. Fues. „Das IPO war für uns der logische nächste Schritt, um unser starkes Wachstumsmomentum in die nächsten Jahre zu tragen.“ Eine solche Eigenkapitallösung sei auch aus Stabilitätsgründen sinnvoll gewesen; man habe gezielt Aktionäre gewinnen wollen.

Die Primepulse SE hat traditionell eine hohe Kapitalmarktaffinität. Transparenz wird als absoluter Vorteil nach innen und nach außen gesehen. „Dem Unternehmen ist wichtig, dass sowohl die alten als auch die neuen Aktionäre zufrieden sind“, betont Dr. Fues.

Konzernentwicklung in zwei Phasen

Das Gros der bisher getätigten Zukäufe war bei Katek Teil der Aufbauarbeit vor dem IPO. Zuletzt kamen im Februar dieses Jahres mit Leesys Leipzig (alter Siemens-Standort) und deren Tochter TeleAlarm (Hausnotruf) zwei Unternehmen hinzu, die dazu dienen sollen, neue Kompetenzfelder zu erobern. Im Juni erfolgte mit der Mehrheitsbeteiligung an dem Prototyping-Dienstleister Aisler B.V. die erste Übernahme nach dem Börsengang. „Prototyping ist häufig ein Türöffner. Dabei ist man mit seinem Kunden an dessen Produkten von morgen und übermorgen unterwegs“, erklärt Dr. Fues.

Kateks M&A-Prozess lässt sich in zwei Phasen einteilen: In der ersten Phase sei es vor allem um die Erweiterung des Volumens gegangen, in der zweiten Phase es um den gezielten Aufbau einzelner Kompetenzfelder und neuer Zielmärkte. „Wir suchen gesunde Unternehmen, die nicht zu klein sind, weil sich die Komplexität eines M&A-Deals auch lohnen muss“, so Dr. Fues. Bei der Integration der Unternehmen folge man dem „Schnellbootprinzip“ – Funktionen wie Vertrieb, Einkauf, Finanzen, Administration würden zentral integriert, ansonsten blieben die meisten operativen Prozesse standortbezogen. „Wir glauben an das Subsidiaritätsprinzip, das heißt, wir wollen, dass die mittelständische Nähe zum Kunden erhalten bleibt und Entscheidungen schnell getroffen werden können“, erläutert der Finanzexperte.

Weitere Übernahmen sollen bereits in Kürze folgen. Nach Unternehmensangaben existieren allein in der DACH-Region circa 70 Unternehmen, die M&A-seitig interessant seien. Als mittelfristiges Fernziel will man die Umsatzmilliarde erreichen und strebt Platz zwei in Europa an.

Informationen zum IPO: Der Börsengang von Katek erfolgte über eine Kapitalerhöhung. Handelsstart im Prime Standard der Frankfurter Börse war der 4. Mai. Die Aktien der Firma sind mit der internationalen Wertpapierkennnummer (ISIN) DE000 A2TSQH 7 sowie dem Börsenkürzel KTEK handelbar. Die Preisspanne der Papiere wurde zunächst mit 21 bis 26 EUR je Aktie festgesetzt. Nachdem die Aktie mit 27,90 EUR bereits satte 20% über dem Ausgabepreis von 23 EUR in den Handel startete, trieb sie die Nachfrage nochmals weiter nach oben auf einen Spitzenwert von 31,45 EUR und pendelte sich inzwischen bei einem Wert von 29,20 EUR ein. Der Bruttoemissionserlös belief sich auf rund 91 Mio. EUR, wovon etwa 78 Mio. EUR dem Unternehmen zuflossen. Die Marktkapitalisierung liegt bei 397,26 Mio. EUR. |

„Dieses Jahr ist ein sehr positives IPO-Jahr“

Interview mit Renata Bandov, Leiterin des Bereichs Capital Markets bei der Deutschen Börse

Unternehmeredition: Frau Bandov, würden Sie den Börsengang von Katek als erfolgreiches IPO bezeichnen? Wodurch zeichnete er sich aus?

Renata Bandov: Katek hat sich als mittelständisches Unternehmen für ein klassisches IPO entschieden. Durch eine Kapitalerhöhung konnte auf diesem Weg neues Eigenkapital für weiteres Wachstum eingesammelt werden. Gleichzeitig war der Börsengang eine Möglichkeit für die Altaktionäre – in diesem Fall Primepulse –, Anteile zu verkaufen. Der Erfolg zeigt sich unter anderem darin, dass institutionelle Investoren, wie beispielsweise Allianz Global Investors, im Zuge des Börsengangs gewonnen werden konnten. Innerhalb der ersten fünf Monate verzeichnete Katek einen Kursanstieg von 12,8%. Die Kursperformance in diesem Zeitraum liegt damit sogar über der Performance des SDAX und des DAXsector All Technology, der die Performance aller börsennotierten Technologieunternehmen an der Frankfurter Wertpapierbörse widerspiegelt.

Grundsätzlich kann man sagen, dass die Vorbereitung eines Börsengangs im Schnitt zwischen sechs und zwölf Monaten benötigt. Dabei durchlaufen Unternehmen einen strukturierten Prozess, der beispielsweise eine Due Diligence und eine Risiko-Compliance-Prüfung beinhaltet. Begleitet wird das Unternehmen dabei von Wirtschaftsprüfern, Banken, Beratern und Kanzleien.

Wie schätzen Sie die Situation am Börsenmarkt aktuell ein? Ist das ein erfolgreiches IPO-Jahr?

Dieses Jahr ist ein sehr positives IPO-Jahr, und das gilt ganz besonders für Deutschland. Wir zählen insgesamt 19 Transaktionen mit einem Emissionsvolumen von rund 10 Mrd. EUR. Darunter sind auch einige kleinere und mittlere Unternehmen, wie Apontis Pharma, die wir in unserem Wachstumssegment Scale begrüßen durften. Der in diesem Jahr bislang größte Neuzugang in Frankfurt war die Abspaltung der Vantage Towers AG mit einem Emissionsvolumen von 2,2 Mrd. EUR. Sehr erfreulich ist auch, dass immer mehr junge Unternehmen den Gang an die Börse wagen, darunter beispielsweise Auto1, AboutYou, Mr. Spex und Bike24. Und die Pipeline ist weiterhin gut gefüllt.

Warum sind Mittelständler immer noch weitgehend skeptisch, wenn es um einen Börsengang geht, und wie sieht Ihre Empfehlung aus?

Die meisten Mittelständler und Familienunternehmen versuchen, ihr Wachstum aus eigener Kraft zu finanzieren und Fremdeinfluss zu vermeiden. Ein Börsengang führt aber nicht zwingend zum Kontrollverlust. Zudem schätzen es Investoren an der Börse, wenn die Gründer die Leitung nicht aus der Hand geben. Natürlich ist die Möglichkeit eines Börsengangs immer sehr individuell zu betrachten. Es gibt besondere Fälle, wie beispielsweise eine anstehende Nachfolge oder ein Transformationsprozess, die die zur Verfügung stehenden Eigenmittel übersteigen oder eine Finanzierung mit Fremdkapital uninteressant machen. In solchen Fällen kann der Gang an die Börse das Mittel der Wahl sein. Auf diesem Weg erhalten die Unternehmen einen nachhaltigen Zugang zu frischem Kapital, mit dem sie ihr Geschäftsmodell ausbauen, Innovationen finanzieren und dadurch im Wettbewerb weiter bestehen können. Ein Börsenlisting macht die eigene Marke zudem visibler und schafft Transparenz für Kunden und Partner.

KATEK SE Kurzprofil

Gründungsjahr: 2017

|