Viele Anleger kennen Warren Buffett, den einstigen Schüler von Benjamin Graham, als Value Investor. Der eine oder andere würde sagen, dass er sich im Lauf der Jahre sogar zum Quality- oder Growth-at-Reasonable-Price-Investor gewandelt habe. An beiden Ansichten ist sicherlich Wahres dran. Die wenigsten Marktbeobachter wissen jedoch etwas über die entscheidenden, frühen Jahre des Orakels von Omaha. Damals war Warren Buffett – wie auch sein Partner Charlie Munger – vor allem eines: Arbitrageur bei Unternehmensereignissen. Angesichts der aktuellen Rekordaktivität bei Fusionen und Übernahmen rückt diese besonders lukrative und solide Investmentstrategie wieder in den Fokus sicherheitsorientierter Investoren auf der Suche nach Ertrag.

Buffett startete seine erste Investment-Partnerschaft, die Buffett Partnership Ltd., im Jahr 1957. Mit dem Vehikel, welches heute am ehesten einem Liquid-Alternatives- oder Hedgefonds entsprechen würde, erreichte er bis zum Jahr 1969 eine phänomenale Erfolgsbilanz: 32% Rendite p.a. vor Gebühren (versus 9% p.a. für den Dow-Jones-Index) – ohne ein einziges Verlustjahr.

Buffetts Erfolgsrezept für diese außergewöhnlich hohen Anlagerenditen ist so einfach wie genial: Während er verschiedene Unterstrategien einsetzte, war eine seiner Hauptstrategien die Arbitrage rund um Unternehmensereignisse – die Königsdisziplin zur Erzielung marktneutraler Renditen.

»Workouts« als Arbitrage

Buffett hatte damals einen eigenen Begriff für diese ereignisorientierte Arbitrage und nannte diesen Teil seines Investmentansatzes Workouts. Er beschrieb diese Workouts unter anderem in einem Brief an seine Investoren:

»[Workouts] sind die Wertpapiere mit einem festen Zeitplan. Sie entstehen durch Unternehmensaktivitäten – Ausverkäufe, Fusionen, Umstrukturierungen, Abspaltungen, usw. Wir sprechen hier wir nicht über Gerüchte oder Insider-Informationen, die sich auf solche Entwicklungen beziehen, sondern über öffentlich angekündigte Aktivitäten dieser Art. Wir warten, bis wir es in der Zeitung lesen können. Das Risiko bezieht sich in erster Linie nicht auf das allgemeine Marktverhalten (obwohl das manchmal bis zu einem gewissen Grad damit verbunden ist), sondern darauf, dass irgendetwas das Fass zum Überlaufen bringt, sodass die erwartete Entwicklung nicht eintritt. […]«

Weiter erläutert Buffett im selben Brief seine Renditeerwartungen aus dieser Art von Sondersituationen:

»Die absoluten Bruttogewinne erscheinen in vielen Workouts recht klein […]. Die Vorhersehbarkeit aber in Verbindung mit einer kurzen Haltedauer führt jedoch zu ansehnlichen annualisierten Renditen. Diese Kategorie produziert von Jahr zu Jahr gleichmäßigere absolute Gewinne als [unterbewertete Aktien]. In Jahren, in denen der Markt rückläufig ist, verschafft [Arbitrage] uns einen großen Vorsprung; in Bullenmärkten ist sie eher eine Belastung für die Performance. Langfristig erwarte ich, dass sie die gleiche Performance gegenüber dem Dow erreicht, die [unterbewertete Aktien] erreichen.«

Quelle: Buffett Partnership Aktionärsbrief 1964

Während seiner Investment-Partnerschafts-Tage führte Warren Buffett seine Outperformance explizit darauf zurück, »dass wir einen großen Teil unseres Geldes in kontrollierten Vermögenswerten und Workout- (Arbitrage-)Situationen hatten und nicht in allgemeinen Marktsituationen zu einer Zeit, in der der Dow erheblich zurückging«. (Quelle: Buffett Partnership Aktionärsbrief 1962). Kapitalerhalt und geringes Beta waren also bereits damals der Erfolgsgarant für Buffett. Auch später setzte er in seinem neuen, rasant wachsenden Investment-Vehikel Berkshire Hathaway Arbitrage als Anlagestrategie ein und erklärte:

»Seit dem Ersten Weltkrieg hat sich die Definition von Arbitrage – oder Risiko-Arbitrage, wie sie jetzt manchmal genannt wird – erweitert auf das Streben nach Rendite aus einem angekündigten Unternehmensereignis, wie z.B. Verkauf des Unternehmens, Fusion, Rekapitalisierung, Reorganisation, Liquidation, Self-Tender, etc. In den meisten Fällen erwartet der Arbitrageur, dass er unabhängig vom Verhalten des Aktienmarktes Erträge erzielt. Das Hauptrisiko, dem er stattdessen normalerweise gegenübersteht, ist, dass das angekündigte Ereignis nicht eintreten wird.«

Quelle: Berkshire Hathaway Aktionärsbrief 1988

Im Jahr 1987 konkretisierte Buffett, welchen Teil seiner Renditen er auf Arbitrage zurückführt:

»Wir haben Arbitrage auf opportunistischer Basis jahrzehntelang praktiziert, und bis heute sind unsere Ergebnisse ziemlich gut gewesen. Obwohl wir nie eine exakte Berechnung vorgenommen haben, glaube ich, dass wir insgesamt im Durchschnitt jährliche Vorsteuerrenditen von mindestens 25 % aus Arbitrage erzielt haben.«

Quelle: Berkshire Hathaway Aktionärsbrief 1987

Während seiner inzwischen mehr als sieben Jahrzehnte dauernden Investmentkarriere generierte Arbitrage (heute auch Merger- oder Risiko-Arbitrage genannt) also wahrscheinlich Buffetts beste risikobereinigte Renditen. Auch heute ist seine Berkshire-Hathaway-Holding noch von Zeit zu Zeit bei Mega-Übernahmen wie Bayer/Monsanto als Arbitrageur am Start. Allerdings verhindert die Größe seines Investmentvehikels von 600 Milliarden US-Dollar weitergehende Aktivitäten in dieser heute auch unter dem Überbegriff Event Driven bekannten Anlageklasse, wo die meisten Übernahmesituationen sich in einer Größe zwischen 100 Millionen und 5 Milliarden US-Dollar abspielen.

Immer noch eine missverstandene Anlageklasse

Das traditionelle 60/40-Anlageportfolio umfasst hierzulande meist nur zwei Anlageklassen: Aktien und Anleihen. Alternative Anlagestrategien wie Merger Arbitrage (oder die Überkategorie Event Driven) werden von vielen Anlegern skeptisch beäugt – standen sie doch lange Zeit im Fokus cleverer US-Anleger, die damit hohe risikoadjustierte Renditen erzielten. Während private Anleger aus der DACH-Region noch größtenteils an der Seitenlinie verharren, haben institutionelle Investoren global bereits mehr als 1 Billion US-Dollar im Bereich Event Driven allokiert. Der größte Teil davon entfällt auf Merger-Arbitrage-Unterstrategien. Die Überkategorie Event-Driven-Strategien macht damit rund ein Fünftel der gesamten Hedgefonds-Branche aus. Die Anlageklasse gehört sogar zu den wenigen, deren Vermögen sowohl 2019 als auch im Coronavirus-Jahr 2020 gewachsen ist. Und in diesem Jahr haben Event-Driven-Strategien im 1. Quartal sogar bereits so viel Geld eingesammelt wie im gesamten Jahr 2020. Die Nachfrage nach Buffetts Lieblingsstrategie brummt rund um den Globus.

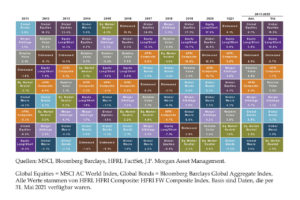

Beim Blick auf die harten Zahlen der jüngsten Dekade wird schnell klar warum: Merger-Arbitrage-Strategien waren die einzige (alternative) Assetklasse, die in jedem Jahr positive Renditen erwirtschaftete – und das bei einer Volatilität, die bei rund einem Drittel der Volatilität des globalen Aktienmarktes lag.

Event Driven als Beimischung attraktiver denn je

Dies ist eindeutig nicht der Fall: In einem gut diversifizierten Portfolio können Event-Driven-Strategien auch künftig eine renditestärkende und zugleich schützende Wirkung haben, indem sie die Volatilität des Portfolios dämpfen und alternative Aktienmarkterträge liefern. Da sich am Horizont zunehmend Wolken über dem Aktienmarkt zusammenbrauen, suchen sicherheitsorientierte Anleger auf der Jagd nach Ertrag nun nach Möglichkeiten, das reine Aktienrisiko in ihren Portfolios zu reduzieren. Mit ereignisgesteuerten Low-Beta-Strategien, zu denen Event-Driven-Strategien zählen, können sie bei deutlich reduziertem Risiko in den Aktienmarkt investieren.

Gleichzeitig ist das Umfeld gerade für Event-Driven-Strategien attraktiver denn je und inzwischen jagt eine Firmenübernahme nach der Coronavirus-bedingten Zwangspause im Jahr 2020 die nächste. Anleger wären also gut beraten, sich an einem der erfolgreichsten Investoren aller Zeiten zu orientieren und bald in seine Lieblingsstrategie zu investieren – getreu Buffetts Motto: »Gib einem Mann einen Fisch und du ernährst ihn für einen Tag. Lehre ihn, wie man Arbitrage betreibt, und du ernährst ihn für immer.«

Oliver Scharping

Oliver Scharping ist Spezialist für alternative Aktienstrategien bei der Bantleon AG und Portfolio Manager des Fonds Bantleon Event Driven Equities.