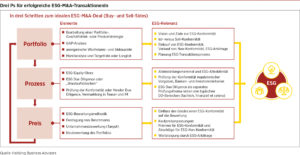

Um Unternehmen bei der Bewältigung genau dieser Herausforderung zu unterstützen, hat Helbling Business Advisors die Relevanz von ESG im M&A-Prozesszyklus beleuchtet und dabei drei relevante Ansatzpunkte definiert. Auf drei Ebenen, den drei Ps der nachhaltigen M&A, gilt es für Unternehmen, bestimmte Entscheidungen zu treffen beziehungsweise Handlungen durchzuführen: An die Portfolioebene, welche die strategische Portfolioplanung umfasst, schließt die Prozessebene an, auf der die Prüfung der ESG-Konformität während der Transaktionsumsetzung erfolgt. Die Preisebene umfasst schließlich die Bewertung des Zielunternehmens unter Berücksichtigung des ermittelten ESG-Scores.

Portfolio: Erzielung strategischer ESG-Ziele

Auf der Portfolioebene steht die Portfolioplanung im Mittelpunkt und damit die Unternehmensstrategie, der Ursprung einer jeden Kauf- oder Verkaufsentscheidung. Folglich setzt die erste Ebene bereits vor dem eigentlichen M&A-Prozess an. Konkret müssen Unternehmen hierbei ihre Portfolio-, Geschäftsfeld- beziehungsweise Produktstrategie erarbeiten und über Wachstum oder Abbau entscheiden. Das Portfolio kann dabei verschiedene Formen annehmen. Bei mittleren bis größeren mittelständischen Unternehmen geht es in der Regel um das klassische Beteiligungsportfolio. Hier ist häufig eine Holding- beziehungsweise Konzernstruktur vorzufinden, wobei die verschiedenen Geschäftsbereiche in sogenannten Legal Entities – eigenständigen und voneinander getrennten Unternehmen – organisiert sind. Das Portfolio kann aber ebenso einzelne Produktbereiche eines Unternehmens betreffen, die strategisch zum Verkauf gebracht werden können.

Das Portfolio ist der Ausgangspunkt für die ESG-Strategie eines Unternehmens. Zunächst muss analysiert werden, wie hoch die ESG-Konformität des Unternehmens derzeit ist und welche Zielkonformität angestrebt wird. Anschließend gilt es zu klären, wie realistisch dieses Ziel ist und wie es konkret erreicht werden kann. Hierbei stehen Unternehmen mehrere Optionen zur Verfügung.

So kann ESG-Konformität zugekauft werden, aber auch mangelnde ESG-Konformität mit einer Entity oder einem Produktbereich verkauft werden. Zudem kann die ESG-Portfoliobewertung durch eine sogenannte ESG-Arbitrage erhöht werden. Hierbei erwirbt ein weitgehend ESG-konformes Unternehmen ein weniger ESG-konformes oder dessen Assets. Die ESG-Konformität des gekauften Objekts wird nun durch die Integration in das Käuferunternehmen unmittelbar erhöht, beispielsweise mit dem Ersetzen der weniger ESG-konformen Fertigungs- und Produktionsprozesse des gekauften Objekts durch die eigenen, ESG-konformeren.

Prozess: ESG in der M&A-Umsetzung

Die zweite Ebene ist der M&A-Prozess selbst. Bei einem Verkauf gilt es, die Chancen herauszustellen, welche die ESG-Konformität des Unternehmens für den Käufer bietet, sowie das aus dem Konformitätsniveau resultierende Transaktions- und Bewertungsrisiko zu minimieren. Letztere können sich im Prozessabschluss auf zwei Weisen negativ auswirken: in Form eines verringerten Kaufpreises oder in Form rechtlicher Freistellungen und Garantien für den Käufer. Deshalb ist es während dieser Phase essenziell, den ESG-Status des Unternehmens in der Equity Story und damit in der Verkaufsdokumentation zu berücksichtigen – insbesondere in Bezug auf die aus der ESG-Konformität resultierenden Alleinstellungsmerkmale. Auch für Unternehmen, die in ihrer ESG-Entwicklung in Rückstand geraten sind, ist es wichtig, ihre bestehende ESG-Konformität bestmöglich zu verkaufen.

Um die obigen Empfehlungen optimal realisieren zu können, sollten Unternehmen zunächst eine gründliche ESG-Konformitätsprüfung analog zu einer ESG Due Diligence durchführen. Die wesentlichen Prüfkriterien basieren dabei auf dem Global Reporting Initiative Standard (GRI), einem Anbieter von Richtlinien für die Nachhaltigkeitsberichterstattung. Beispielhafte Kriterien für die drei Teilaspekte sind Emissionen, Arbeitssicherheit und steuerliche Transparenz. Auf Basis dieser Analyse lässt sich über bestimmte Branchenkenntnisse ein ESG-Score ermitteln, der im Vergleich zu der Peergroup einer Industrie steht. Je höher dabei der Score, desto höher die Konformität mit den Richtlinien. In einem weiteren Schritt kann das Ergebnis der Konformitätsprüfung in ein finanzielles Risiko übersetzt werden. Dies wird durch die Kombination der GRI-Kriterien mit den Standards des Sustainability Accounting Standards Board (SASB) ermöglicht. Das SASB bietet dazu eine sogenannte Materiality Map, die in über 70 Industrien unterteilt die Nachhaltigkeitsfaktoren darstellt, die sich entscheidend auf die Finanzlage oder die Betriebsleistung eines Unternehmens auswirken.

Preis: Einfluss von ESG auf den Kaufpreis

Auf der dritten Ebene gilt es nun, den zuvor ermittelten ESG-Score in einen konkreten Kaufpreis zu übersetzen. Ausgehend von der Unternehmensbewertung wird errechnet, welchen Einfluss ein gewisser Grad an ESG-Konformität auf den Kaufpreis hat. Hierzu existieren verschiedene Ansätze. Mittels eines Bewertungsfaktors, der vom ESG-Score abgeleitet werden kann, lässt sich eine erwartete Kaufpreisanpassung berechnen. Auch hier gibt es wiederum verschiedene bewährte Wege, mögliche Anpassungen, die potenziell jährlich durchgeführt werden können, zu identifizieren.

FAZIT

Der Trend ist eindeutig: Mit dem European Green Deal wird die Bedeutung von ESG stetig ansteigen, auch für den M&A-Markt. Die drei Ps für nachhaltige M&A sollen Unternehmen dabei helfen, in M&A-Prozessen richtig mit ESG umzugehen. Erstens braucht es eine ESG-Portfoliostrategie, zweitens sollten Unternehmen eine detaillierte ESG-Konformitätsprüfung durchführen, um die Equity Story um ESG-bedingte Alleinstellungsmerkmale ergänzen zu können, und drittens müssen Unternehmen den Einfluss des ESG-Scores auf Kaufpreis und Gesamtportfoliobewertung berechnen.

Dieser Beitrag ist in der Magazinausgabe der Unternehmeredition 3/2022 erschienen.

Andre Waßmann

Andre Waßmann ist Mitglied der Geschäftsleitung und Head of M&A | Corporate Finance bei Helbling Business Advisors. Zudem ist er Managing Partner bei Corporate Finance International (CFI) dem M&A-Netzwerkpartner, zu dessen Gründungsmitgliedern Helbling Business Advisors zählt. Er hat mehr als zwanzig Jahre Erfahrung als M&A-, Corporate-Finance- und Strategie-Berater für mittelständische Kunden aus der Industrie sowie Banken, Versicherungen und Kapitalmärkte.