Wie entwickelten sich Transaktionen mit deutscher Beteiligung? Die M&A-Beratungsgesellschaft Oaklins Deutschland hat in ihrem aktuellen M&A-Marktbericht die Daten aller angekündigten und abgeschlossenen Transaktionen zwischen dem 1. Januar und dem 8. Dezember 2022 mit deutschem Target oder Käufer analysiert. Wir sprachen mit Dr. Florian von Alten, Vorstandsmitglied bei Oaklins Deutschland.

Unternehmeredition: Herr von Alten, das Jahr 2021 war das bisherige Rekordjahr für Transaktionen mit deutscher Beteiligung in den letzten 25 Jahren. Wenn Sie auf 2022 zurückblicken, wie fällt Ihr Urteil aus?

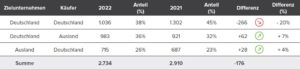

Dr. Florian von Alten: Es gibt zwei Blickwinkel. Das eine ist die Anzahl der angekündigten bzw. abgeschlossenen Transaktionen und das andere ist das aggregierte Transaktionsvolumen in Mrd. €. Zwar ist das Transaktionsvolumen stärker gefallen – Experten schätzen einen Einbruch von circa 20 %. Was jedoch alle Marktteilnehmer überrascht hat, ist, dass die Anzahl der Transaktionen im Jahr 2022 nur sehr geringfügig, nämlich um 6%, zurückgegangen ist. Zum Stichtag 8.12.2022 zählten wir 2.734 Transaktionen. Demgegenüber lag der langjährige Durchschnitt der letzten 25 Jahre bei nur 1.676 Transaktionen. Wir liegen jetzt also um rund 63% über dem Durchschnitt der letzten 25 Jahre und haben damit die zweithöchste Transaktionszahl in der gesamten Zahlenreihe erreicht. Vor dem Hintergrund, dass Corona immer noch seine Auswirkungen hatte und dass wir weiterhin gebrochene Lieferketten hatten, den Lockdown in China, den Ausbruch des Ukrainekrieges, die Explosion der Energiepreise und den rasanten Anstieg der Inflation, hätte man das nicht vermutet.

Wie ist dieses Ergebnis zu erklären? Woran liegt es, dass der Rückgang insgesamt nicht noch viel drastischer ausgefallen ist?

Das Thema Nachfolge ist selbstverständlich immer noch vorhanden. Und wenn es nicht kurzfristige exogene Schocks, sondern längerfristige exogene Verwerfungen gibt, wie den Ukrainekrieg mit dem Anstieg der Energiepreise und des Zinsniveaus, wird sich jeder Unternehmer, der in den nächsten zwei bis drei Jahren vor einer Nachfolgeregelung steht, fragen, ob es in diesen zwei bis drei Jahren deutlich besser werden oder ob die Zinssätze weiter auf einem hohen Niveau bleiben, die Bewertungen weiter runtergehen und es vielleicht doch noch zu einer Rezession kommen wird. Bremsspuren in der GuV wirken sich automatisch auf die Unternehmensbewertung aus. Wenn man in den letzten vier bis fünf Jahren durchgehend wachsende Umsätze und Erträge hatte, dann lässt sich ein Unternehmen leichter verkaufen, als wenn ein plötzlicher Einbruch in den Finanzahlen dokumentiert werden muss. Deshalb hat sich eine Reihe von Unternehmern wohl dazu entschieden, den Verkauf lieber zügig zu realisieren.

Hinzu kommt, dass wir uns wieder einmal in einer Phase der Konsolidierung, das heißt der Konzentration auf Kernkompetenzen, befinden. Durch Digitalisierung, ESG und neue Geschäftsmodelle muss viel investiert werden, sodass sich Konzerne zunehmend dafür entscheiden, sich von Randbereichen, die nicht zu ihrem Kerngeschäft gehören, zu trennen, um die Erlöse durch gezielte Zukäufe in den jeweiligen Kernmarkt zu investieren und dort weiter stark zu sein. Ein prominentes Beispiel für diese Entwicklung ist die Abspaltung der Siemens Logisitics (Mail and Parcel Unit) und die Körber AG im vergangenen Jahr.

Bremsend hat sich hingegen die leichte Zurückhaltung von Beteiligungsgesellschaften auf die Anzahl der Transaktionen ausgewirkt. Die Finanzierungsbedingungen haben sich deutlich verschlechtert, was sich insbesondere in steigenden Zinsen und in einem höheren Eigenkapitalanteil am Kaufpreis ausgewirkt hat. Im Peak 2021 – vor Ukrainekrieg und Energiekrise – lag der Anteil der Transaktionen, an denen Finanzinvestoren beteiligt waren, noch bei 36%, 2022 nur noch bei 27%.

Wie haben sich die Krisen und die makroökonomische Entwicklung auf die Kauf- und Verkaufsaktivitäten ausgewirkt?

Die Energiepreisentwicklung hat sicherlich bei dem ein oder anderen Kaufinteressenten zur Verunsicherung geführt. Infolgedessen kam es zu Risikoabschlägen bis hin zu sogenannte Broken Deals oder zumindest Verzögerungen, weil sich Interessenten erst mal selbst ein Bild machen und schauen wollten, wie sich Der Markt und die Kosten weiterentwickeln. Momentan sehen wir eine Situation, in der sich die Inflation wieder etwas verringert, sich die Energiepreise wieder langsam in Richtung Normalniveau einpendeln und es sich abzeichnet, dass wir in diesem Jahr keinen Energie- bzw. Gasknockout haben werden und die Produktion nicht stillstehen muss. Es gibt also kein K.-o.-Kriterium für die Bieter, auch wenn alles weiterhin genau beobachtet wird.

Die Energiekrise trifft ganz Europa. Folglich wird es auf dem Weltmarkt interessant, wenn beispielsweise energieintensive Produktionen nach Amerika verlagert werden, weil dort die Energiepreise deutlich günstiger sind. Beispielsweise hat der große Stahlkonzern ArcelorMittal zwei Stahlwerke in Norddeutschland abgeschaltet, um in Nordamerika mehr zu produzieren, weil sich dort ein deutlicher Wettbewerbsvorteil durch das günstigere Frackinggas ergibt.

Wo sind regional betrachtet die meisten Rückgänge und wo die meisten Zuwächse zu verzeichnen?

Erst einmal ist festzuhalten, dass die innerdeutschen Transaktionen am stärksten eingebrochen sind, nämlich um 20%. Demgegenüber sind die grenzüberschreitenden Transaktionen gestiegen. Und zwar erhöhten sich die Outbound-Transaktionen, also wenn deutsche Unternehmen im Ausland zukaufen, um 4,1% und die Inbound-Transaktionen, also wenn ausländische Unternehmen im Inland zukaufen, um 6,7%. Diese Entwicklung zeigt, dass im vergangenen Jahr versucht wurde, sich über Auslandsaktivitäten stärker zu diversifizieren.

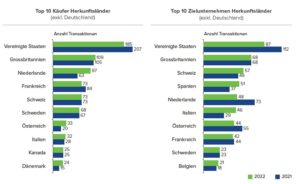

Unter den Top 10 ausländischen Käufern in Deutschland Ländern sind zwei nichteuropäische und acht europäische Länder. An erster Stelle sind hier die USA mit 185 Transaktionen und als zweites England mit 109 Transaktionen. Auf den weiteren Plätzen folgen die Niederlande (97 Transaktionen), Frankreich (73), Schweiz (73), Schweden (68), Österreich (33), Italien (32), Kanada (25) und Dänemark (24). Die USA sind also trotz eines Rückgangs um insgesamt 10,6% immer noch mit Abstand das größte Käuferland. Die stärksten Anstiege gab es in Österreich (+65%), Dänemark (+60%) und den Niederlanden (+54%), wenn auch von einem niedrigeren Niveau.

Auch die Deutschen waren vornehmlich in den USA aktiv (87 Transaktionen), an zweiter Stelle folgt ebenfalls England (68), sodann folgen die Schweiz (57), Spanien (51), Niederlande (48), Italien (46), Österreich (44), Frankreich (42), Schweden (23) und Belgien (21). Bemerkenswert ist, dass unter den Top-10-Destinationen der Deutschen im Ausland als außereuropäisches Ziel neben den USA nur westeuropäische Länder unter den Top 10 Zielmärkten auftauchen.

Gibt es einen Trend zum Nearshoring?

Ja, so könnte man es sagen. Wir haben in den letzten drei Jahren durch Coronapandemie und Ukrainekrieg feststellen müssen, wie vulnerabel unsere Lieferketten sind. Beispielsweise werden rund 80% unserer Medikamente in Indien hergestellt. Wenn dort Corona ausbricht oder etwas anderes passiert, haben wir ein Riesenproblem. Eine ähnliche Abhängigkeit gibt es bei Elektronik und Elektronikkomponenten, insbesondere in der Chipindustrie, von China und Taiwan. Und wir sehen bereits, dass die deutschen Hersteller sich diesbezüglich zumindest Alternativen im Speckgürtel um Europa suchen, um kontinuierlich lieferfähig zu sein.

Was waren die Top Deals mit deutscher Beteiligung?

Die Top-30-Deals hatten insgesamt ein aggregiertes Dealvolumen von 94 Mrd. EUR, davon waren drei Transaktionen sogenannte Megadeals mit jeweils über 10 Mrd. EUR, 27 besaßen ein Transaktionsvolumen von über 1 Mrd. EUR. Die größte Transaktion war die Verstaatlichung von Uniper (14 Mrd. EUR), der zweitgrößte Deal war der Verkauf von GD Towers durch die Deutsche Telekom an eine Gruppe von drei Finanzinvestoren aus Deutschland, Kanada und den USA (10,7 Mrd. EUR). Und der dritte Megadeal war die Rückbeteiligung der Porsche Automobilholding an der Dr. Ing. h.c. F. Porsche AG (10,1 Mrd. EUR) in Verbindung mit dem Börsengang von Porsche.

Auffallend ist, dass sich unter den Top-30-Deals 13 Transaktionen mit Finanzinvestoren befanden. Damit ist der Anteil von Transaktionen mit Finanzinvestoren an den Top-30-Deals mit 43% deutlich höher als deren Anteil an der Grundgesamtheit aller Deals, der nur 27% ausmacht.

Was den Branchenmix angeht, so ist unter den Top-30-Deals der Bereich Energy besonders stark vertreten, gefolgt von Logistics und Healthcare.

Welche Branchen haben denn den größten Anteil an den M&A-Deals insgesamt?

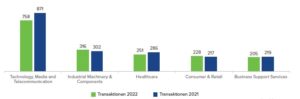

Wie in den Vorjahren zog der Bereich Technologie, Medien und Telekommunikation (TMT-Bereich) die größte Anzahl an Deals auf sich, allerdings gab es hier einen Rückgang um 13%, was auf den Crash von internationalen Technologieaktien im vergangenen Jahr zurückzuführen ist. Der zweitgrößte Bereich, die industrielle Fertigung, verzeichnete ein Wachstum von 4,6% und der drittgrößte, Healthcare, einen Rückgang um minus 12,2%. Healthcare war in den letzten Jahren immer ein starker und hochpreisiger M&A-Markt. Der Rückgang lässt sich z.T. mit den gestiegenen Zinssätzen erklären. Den stärksten Rückgang verzeichneten Aktivitäten im Bereich Automotive mit minus 25%.

Welche Rolle spielt das Thema ESG?

Insgesamt kann man sagen, dass der Trend in der Branche angekommen ist. Allerdings gehen die ESG-Kriterien, die von der EU aufgelegt wurden, eigentlich am Markt vorbei. Die wenigsten Unternehmen können diese Kriterien erfüllen, vor allem im Mittelstand haben viele Unternehmen weder ein ESG-Rating noch ein ESG-Reporting. Dennoch kann man bestätigen, dass sich Unternehmen leichter verkaufen lassen, wenn sie die ESG-Kriterien erfüllen. Es gibt manche Investoren sowohl auf Seiten der Finanzinvestoren als auch unter den strategischen Investoren, die darauf so großen Wert legen, dass manche Transaktion deswegen nicht zustande kommt. Also, es ist und bleibt definitiv ein Trend, auch wenn man zuletzt gesehen hat, dass die großen Fondsgesellschaften, allen voran Blackrock und DWS, ihre eigenen Fonds nach den ESG Kriterien runtergestuft haben, weil die wenigsten von den Fonds gehaltenen Unternehmen die entsprechenden Kriterien erfüllen.

Zum Jahresende 2022 zeichnete sich der Verkauf von DB Schenker ab. Rechnen Sie für 2023 mit weiteren Megadeals und wie sieht ihr Ausblick für das laufende Jahr aus?

Kurz vor Weihnachten wurde ja der Verkauf von Gorillas an die türkische Getir angekündigt. Alle Lieferdienste waren vom Businesskonzept immer auf den einen großen Konsolidierer ausgerichtet gewesen. Mit der Übernahme von Gorillas ist hier nun ein großer Schlag in diese Richtung passiert. Weitere größere Deals über DB Schenker hinaus sind mir aktuell nicht bekannt, aber insgesamt lässt sich sagen, dass der M&A-Markt gut und stark ins Jahr 2023 gestartet ist. Die Zinsen sind wieder etwas zurückgegangen. Positiv ist auch, dass wir an der Börse insgesamt einen guten Start hatten, denn das spielt für die Grundstimmung immer eine wichtige Rolle. Und solange wir keine harte Rezession bekommen werden, wovon die volkswirtschaftlichen Experten momentan ja auch nicht ausgehen, wird das Thema M&A weiterhin eine wichtige strategische Komponente bleiben.

Herr von Alten, wir danken Ihnen für die interessanten Einblicke!

ZUR PERSON

Dr. Florian von Alten ist Vorstandsmitglied bei Oaklins Germany und war von 2016 bis 2019 Präsident und Vorsitzender von Oaklins International. Er trat 1994 als M&A-Berater in die Firma ein und wurde dort 1998 zum Partner ernannt.

Als Chefredakteurin der Unternehmeredition berichtet Eva Rathgeber regelmäßig über Unternehmen und das Wirtschaftsgeschehen. Sie verfügt über langjährige Erfahrung im Wirtschaftsjournalismus und in der PR.