Als vor einem Jahr der Markt für Unternehmenskäufe und -verkäufe nahezu brachlag, hätte es kaum jemand prognostiziert: Die Zahl der Transaktionen mit deutscher Beteiligung ist in den ersten sechs Monaten 2021 enorm in die Höhe geschnellt, die Preise steigen. Und es sind nicht nur Private-Equity-Investoren, die mit prall gefüllten Kassen auf Einkaufstour gehen, oder die Krisengewinner, die zukaufen. Auch für Konzerne aus anderen Branchen werden Fusionen und Übernahmen zunehmend zu einer gezielten Strategie. VON ANDREA MARTENS

Es sollte die Fusion des Jahres im deutschen Immobiliensektor werden – die Übernahme der börsennotierten Gesellschaft Deutsche Wohnen SE mit Sitz in Berlin durch die konkurrierende Vonovia. Doch Ende Juli kam dann die Nachricht: Der in Bochum ansässige DAX-Konzern musste der Öffentlichkeit mitteilen, dass es nicht gelungen war, die erforderlichen 50% plus eine Aktie an dem Berliner Immobilienunternehmen einzusammeln. Vonovia-Vorstandschef Rolf Buch machte für das Scheitern der Hochzeitspläne vor allem Hedgefonds verantwortlich. Das war’s dann mit der Megafusion 2021 in der deutschen Immobilienbranche – vorerst.

Die geplatzte Elefantenhochzeit ist für die Geschehnisse am deutschen Markt für Übernahmen und Fusionen (Mergers & Acquisitions, M&A) allerdings keineswegs symptomatisch. Denn was vor einem Jahr niemand vermutet hätte: Der M&A-Markt hat nicht nur wieder Fahrt aufgenommen – er boomt wie selten zuvor.

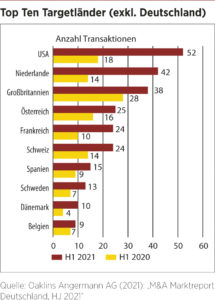

1.476 Transaktionen mit deutscher Beteiligung sind dem „M&A-Monitor“ der Hamburger Beratung Oaklins Angermann AG zufolge im ersten Halbjahr abgeschlossen oder angekündigt worden. Zum Vergleich: Im Gesamtjahr 2020 hatte die Statistik, für die die M&A-Fachmenschen regelmäßig die Zahlen aus einschlägigen Deal-Datenbanken aggregieren, 1.840 Transaktionen verzeichnet. Damit liegt die Anzahl der Fusionen und Übernahmen bereits in den ersten sechs Monaten 2021 um lediglich 364 hinter dem gesamten M&A-Geschäft des Vorjahres zurück – und die Chancen, dass die 2.000er-Marke bis Ende Dezember geknackt wird, stehen gut. Das wäre einer der höchsten Werte seit Ende der 1990er-Jahre.

Längst nicht nur Nachholeffekte

Zwar sehen Fachleute den aktuellen Boom auch durch Nachholeffekte getrieben. Der Hauptgrund für die rasante Entwicklung ist jedoch ein anderer: Nicht nur Private-Equity-Gesellschaften, die viel Geld bei ihren Investoren eingesammelt haben, kaufen jetzt zu. Es sind auch nicht ausschließlich Konzerne aus Branchen, die von der Coronapandemie stark profitiert haben – wie IT, Software oder Healthcare –, die den M&A-Markt treiben. Insgesamt sind deutsche Unternehmen hervorragend durch die Krise gekommen, von solchen aus Branchen, die zu den „Coronaverlierern“ zählen, einmal abgesehen.

Mit gefüllten Kassen und unterstützt durch üppig vorhandenes Fremdkapital, das bei Banken günstig zu haben ist und immer mehr auch von Kreditfonds bereitgestellt wird, sehen sich die Corporates jetzt nach geeigneten Übernahmekandidaten um. Ihr Ziel ist es, Geschäftsmodelle zu erweitern, Kompetenzen oder Produktionskapazitäten hinzuzukaufen. Auch das Bestreben, sich durch Übernahmen in Sachen Digitalisierung noch besser aufzustellen, lässt die Zahl der Transaktionen mit deutscher Beteiligung in die Höhe schnellen. Andere Konzerne nehmen im Sinne einer Branchenkonsolidierung Wettbewerber vom Markt oder erschließen sich über Akquisitionen neue Kundengruppen. Damit werden M&A-Transaktionen zu einer gezielten Strategie, um das eigene Unternehmen noch stärker zu positionieren. Das gilt in Deutschland ebenso wie in anderen europäischen Ländern und in den USA. „Auch der Mittelstand begreift M&A immer mehr als Strategie für die Unternehmensentwicklung − insbesondere bei der internationalen Wachstums-, Technologie- und Wettbewerbsstrategie“, bestätigt Frank Stahl, Partner bei der weltweit tätigen Beratungsgesellschaft Baker Tilly.

Der M&A-Markt wird daneben noch durch Carve-Out-Transaktionen beflügelt, also die Ausgliederung beziehungsweise Abspaltung von Unternehmensteilen, deren Zahl ebenfalls stark ansteigt. „Auch Carve-outs sind Treiber des aktuellen M&A-Marktes, weil sich Unternehmen damit von Randaktivitäten oder unprofitablen Geschäftsbereichen trennen, um die Unternehmen wettbewerbsfähiger zu machen und für eine neue mögliche Krise optimal aufgestellt zu sein“, so Stahl weiter.

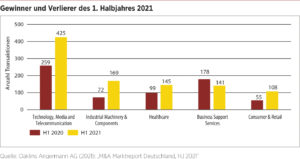

Dr. Florian von Alten, Vorstand der Oaklins Angermann AG, ist ein erfahrener M&A-Experte, doch der aktuelle Boom verblüfft auch ihn. „Ein Anstieg der Transaktionen von 63% im ersten Halbjahr 2021 im Vergleich zum Vorjahreszeitraum ist enorm“, findet er. Nun mag eine starke Zunahme gegenüber einem Zeitraum, in dem sich so gut wie gar nichts bewegte, nicht überraschen. „Bemerkenswert ist aber, dass die aktuelle Erholung so stark verläuft, dass auch das Vorkrisenniveau deutlich übertroffen wird“, erklärt Dr. von Alten. Selbst gegenüber dem ersten Halbjahr 2019 verzeichnet Oaklins eine Steigerung von 19%.

Kaufpreise auf Vorkrisenniveau

Wer auf die Idee kommt, die Zahl der Transaktionen würde lediglich durch Schnäppchenjäger getrieben, die von der Krise gebeutelte Unternehmen zu Billigpreisen schlucken, liegt falsch. „Bisher haben wir kaum Sanierungsfälle gesehen; die Unternehmen, die wir aktuell verkaufen, sind alle kerngesund“, berichtet Dr. von Alten. Dafür sprechen auch die Bewertungen. Wie der M&A-Monitor erkennen lässt, liegen Kaufpreise in vielen Branchen schon wieder auf Vorkrisenniveau, zum Teil sogar darüber. Die hohe Aktivität, die sich derzeit auf dem deutschen M&A-Markt erkennen lässt, muss folglich anderweitig begründet sein.

Die meisten Verkäufe und Übernahmen sind im ersten Halbjahr 2021 im Bereich Telekommunikation, Medien und Technologie (TMT) abgeschlossen oder angekündigt worden. „Von den 245 Transaktionen entfiel der Großteil auf IT- und Softwareunternehmen“, sagt Dr. von Alten. Dafür gibt es zwei Ursachen: Zum einen haben deutsche Unternehmen während der Coronapandemie noch stärker erkannt, wie wichtig es ist, sich digital stabil aufzustellen, und kaufen Kapazitäten hinzu. Zum anderen sind es die Coronagewinner selbst, die weltweit auf Shoppingtour gehen, um ihre Geschäftsmodelle auszubauen oder zu verfeinern. Dabei haben sie auch deutsche Unternehmen im Visier – so wie der US-amerikanische Konzern Zoom.

Der Videokonferenzanbieter hat im Juni die Karlsruher kites GmbH von den beiden Gründern Prof. Dr. Alexander Waibel und Dr. Sebastian Stüker übernommen. Durch den Zukauf des Entwicklers für Übersetzungstechnologie wollen die Amerikaner die maschinellen Übersetzungsfähigkeiten von Zoom verbessern. „Die Visionen von Zoom und kites sowie die Unternehmenskultur stimmen sehr gut überein“, sagt Dr. Stüker. „Darüber hinaus haben wir schon früh erkannt, dass die Sprachübersetzungstechnologie eine ideale Ergänzung für die Kommunikationsanwendungen von Zoom wäre“, erklärt er.

Nach einem ersten Kontakt folgten Tests dazu, ob und wie sich die kites-Technologie bei Zoom integrieren lässt. Wenig später traf der US-Konzern die Entscheidung für die Übernahme. Das zwölfköpfige kites-Team, das nun zu Zoom gehört, arbeitet weiterhin in Karlsruhe. „Der Standort soll ausgebaut werden, um einen Forschungs- und Entwicklungsstandort für die Verarbeitung natürlicher Sprache aufzubauen“, berichtet Dr. Stüker. Zoom wird in Karlsruhe zudem ein Büro eröffnen – und weitere Übernahmen der Amerikaner in Deutschland sind keineswegs ausgeschlossen.

Biotechkonzerne auf dem Vormarsch

Was für die IT- und Softwarebranche gilt, stellt sich in einem weiteren „Gewinnersektor“ ähnlich dar – in der Biotech- und der Pharmaindustrie. „Um zu verstehen, was die Konzerne hier zu M&A-Transaktionen treibt, muss man sich nur einmal anschauen, welche Zukäufe BioNTech in jüngster Zeit getätigt hat“, sagt Dr. Michael Bormann, Rechtsanwalt und Partner der Kanzlei Luther Rechtsanwaltsgesellschaft mbH mit Hauptsitz in Köln, die Unternehmen und Investoren berät. „Bei den Transaktionen der Mainzer ging es immer darum, entweder zusätzliche Produktionskapazitäten zu erwerben oder aber das eigene Portfolio zu erweitern“, erläutert Dr. Bormann.

Unter Biotech- oder Pharmakonzernen sei dies aktuell der klassische Fall. „Die Unternehmen kaufen Fabriken, die nicht mehr ausgelastet sind, um dort die von ihnen entwickelten Produkte herzustellen“, erklärt Dr. Bormann. Weil die Konzerne hervorragende Cashflows verzeichnen und eine hohe Liquidität zur Verfügung haben, übernehmen sie außerdem Unternehmen, die ihre Geschäftsbereiche ideal ergänzen.

Wie es geht, hat gerade erst der biopharmazeutische Konzern MorphoSys aus München vorgemacht. Die MorphoSys AG hat sich der Entdeckung, Entwicklung und Vermarktung innovativer Therapien für Menschen mit Krebs- und Autoimmunerkrankungen verschrieben. Um ihre Position in der Hämatoonkologie zu erweitern, haben die Bayern zum 15. Juli 2021 den US-Krebsspezialisten Constellation Pharmaceuticals mit Sitz in Cambridge (Massachusetts) zu 100% übernommen.

„MorphoSys hat in den letzten Jahren eine große Veränderung durchlaufen“, berichtet Vorstandsvorsitzender Dr. Jean-Paul Kress. „Über viele Jahre haben wir Forschungs- und Entwicklungspartnerschaften mit einer Vielzahl der weltweit führenden Pharma- und Biotechnologieunternehmen geschlossen, um neue Therapien zu entwickeln.“ Mit der Übernahme von Constellation habe die MorphoSys AG ihre Pipeline nun deutlich erweitert. „So haben wir die Chance, neben der Vermarktung unseres ersten eigenen Medikaments eine breite Präsenz in der Hämatoonkologie mit vielfältigen Vermarktungsmöglichkeiten sowie komplementären Forschungs- und Entwicklungsplattformen aufzubauen“, erklärt Dr. Kress. Im Moment konzentriere sich MorphoSys auf die Integration der neuen Konzerntochter. „Wir sind jedoch auch weiterhin stets auf der Suche nach Möglichkeiten, unsere Pipeline zu erweitern und unser zukünftiges Wachstum zu fördern“, sagt der MorphoSys-Chef.

IT- und Softwareunternehmen auf Platz eins im Oaklins-Ranking der Branchen mit den meisten M&A-Transaktionen, Healthcare auf dem zweiten Rang – das entspricht den Erwartungen. Doch dazwischen findet sich der Maschinen- und Anlagenbau. Und dieses Ergebnis überrascht: Immerhin hatte es den Sektor in der Coronakrise angesichts unterbrochener Lieferketten und fehlender Bestellungen vonseiten der Automobilhersteller kalt erwischt. „Hier ist jetzt sicher ein gewisser Nachholeffekt zu erkennen“, so Dr. Patrick Schmidl, Geschäftsführer der Deutschen Mittelstandsfinanz GmbH in Frankfurt, der auch den Markt für große Transaktionen beobachtet. Es gebe aber weitere Gründe für die gestiegenen Zahlen.

Nearshoring im Trend

„Wie in anderen Branchen ist gerade durch die Krise auch Unternehmen im Maschinen- und Anlagenbau bewusst geworden, welche Rolle die Digitalisierung spielt“, sagt Dr. Schmidl. In diesem Sektor kommt aber ein besonderer Aspekt hinzu. „Die zeitweise Unterbrechung von Lieferketten hat dazu geführt, dass Unternehmen die eigene Fertigungstiefe ausbauen und dabei die Produktion gezielt in Deutschland oder Osteuropa ansiedeln“, erklärt der Experte. Nearshoring ist das Stichwort. Damit steigen die Produktionskosten, die durch ein Mehr an Automatisierung im Zaum gehalten werden können. Nicht zuletzt deswegen gehen Unternehmen auf die Suche nach entsprechenden Übernahmekandidaten.

Nicht zu vergessen ist, dass die unaufhaltsame Digitalisierung neue, junge Zielgruppen hervorbringt, die mit dem Internet aufgewachsen sind. Die „Online Natives“ wollen sich deutsche Konzerne als Kundschaft nicht entgehen lassen. So kaufen Banken Fintechs auf, Versicherungen digitale Insurancetech-Start-ups und Vermögensverwalter sehen sich nach Robo-Advisors um. Und in Zeiten, da junge Menschen Inhalte immer weniger auf Papier gedruckt konsumieren, steht auch der klassischen Verlagsbranche der Sinn nach Übernahmen frischer Unternehmen mit Kontakt zur Onlinecommunity.

Das Kölner Verlagshaus Bastei Lübbe hat die Zeichen der Zeit erkannt. Rückwirkend zum 1. Januar 2021 hat die Aktiengesellschaft 60 Prozent der Anteile an dem Verlag für Publikationen von Social-Media-Influencern mit Namen Community Editions von der VEMAG Verlags- und Medien AG erworben. „Wir haben den Verlag Community Editions im Jahr 2016 gemeinsam mit der VEMAG gegründet“, berichtet Joachim Herbst, Finanz-Vorstand der Bastei Lübbe AG. Zuletzt hielten die Kölner 40 Prozent der Anteile. 2020 beteiligte sich die Zeitfracht GmbH & Co. KGaA, eine Berliner Unternehmensgruppe, die unter anderem im Buchgroßhandel unterwegs ist, an der VEMAG. Zeitfracht hatte Interesse daran, Community Editions komplett zu übernehmen. So war Herbst vor die Frage gestellt: Anteile abstoßen oder weiter zukaufen?

Junge Leser dauerhaft binden

Bastei Lübbe hat sich für den Zukauf entschieden. „Das Community-Geschäft ist eine sehr gute komplementäre Ergänzung unseres Verlagsmodells“, erläutert Herbst die Gründe für den Erwerb. Denn in einer Zeit, da die klassische Leserschaft älter wird, ist es wichtig, junge Kunden für gedruckte Inhalte zu interessieren. „Wenn Influencer mit Millionen von Followern ein Buch herausgeben, ist der Verkaufserfolg vergleichsweise gut einschätzbar“, sagt er. „Und wenn junge Leser durch eine Veröffentlichung ihres Idols zum Bücherlesen motiviert werden, haben wir für den Buchmarkt eine hochinteressante Zielgruppe mit Zukunftsperspektiven, auch für den stationären Buchhandel, gewonnen“, erläutert der Finanzchef. Da organisches Wachstum im Verlagswesen kaum möglich ist, Verdrängungswettbewerb wiederum teuer, hält Bastei Lübbe auch weiterhin Ausschau nach interessanten kleineren Wettbewerbern, um anorganisch größer zu werden.

„Die Lust, junge Unternehmen mit spannenden Geschäftsmodellen zu übernehmen, ist bei deutschen Konzernen momentan sehr groß“, weiß Experte Dr. Bormann. Ein solches Exempel hat im Frühjahr 2021 auch der Haushaltsgerätehersteller Miele & Cie. KG statuiert. Das Familienunternehmen aus Gütersloh hat sein Geschäftsmodell um das Outdoor-Cooking erweitert und dafür gut 75% der Anteile des Grill-Start-ups Otto Wilde Grillers mit Sitz in Düsseldorf übernommen.

„Outdoor-Cooking ist seit einiger Zeit ein Trendthema“, sagt Gernot Trettenbrein, Senior Vice President Business Unit New Growth Factory, der bei Miele für die Übernahme verantwortlich zeichnete. Schätzungen zufolge betrage das weltweite Marktvolumen bei Barbecue-Grillgeräten mehr als 5 Mrd. EUR, davon etwa ein Fünftel in Deutschland. Ein wichtiger Wachstumstreiber sei dabei der Trend zu High-End-Geräten. „Um neue Wachstumsmärkte zu erschließen, haben wir das Outdoor-Cooking als zusätzliches Geschäftsfeld der Miele Gruppe definiert und sind mit der Beteiligung an Otto Wilde in diesen Markt eingestiegen“, erklärt Trettenbrein. „Mit der Übernahme verfolgen wir eine klare Strategie, zu der unter anderem auch die Übernahme der Mehrheit an der Rezepte-App KptnCook im Februar zählt“, sagt er.

Branche konsolidieren

Nicht zuletzt steckt hinter Übernahmen derzeit oft auch der einfache Wunsch, die eigene Branche zu konsolidieren und „weiße Flecken auf der Landkarte mit Farbe zu füllen“, wie Anwalt Dr. Bormann es nennt. So war es auch bei der Carlsberg Deutschland GmbH mit Sitz in Hamburg, die im Januar dieses Jahres die Wernesgrüner Brauerei übernommen hat.

Die Bitburger Braugruppe, zu der Wernesgrüner seit 2002 gehörte, trennte sich von der Traditionsbrauerei. Eine „strategische Neuausrichtung“ nannte das Unternehmen als Grund. Der Verkauf ermögliche es der Bitburger Braugruppe, sich in Ostdeutschland „künftig stärker auf unsere Schwarzbierbrauerei und den Logistikstandort in Bad Köstritz sowie die Marke Köstritzer zu fokussieren“, teilte der Sprecher der Geschäftsführung, Axel Dahm, mit.

Carlsberg bot sich damit eine gute Gelegenheit. „Wernesgrüner ist eine der traditionsreichsten deutschen Biermarken“, sagt Vorstandschef Sebastian Holtz. Mit der Übernahme habe Carlsberg Deutschland die führende Position in den Kernregionen Nord- und Ostdeutschland ausgebaut. Wernesgrüner ergänze das Portfolio von Carlsberg hervorragend und stärke das Geschäft – vor allem in Ostdeutschland – nachhaltig.

Und wie geht es nach der geplatzten Megaübernahme im Immobiliensektor eigentlich weiter? Vonovia hat Anfang August den nächsten Anlauf genommen und den Aktionären der Deutsche Wohnen SE ein neues Angebot gemacht – und diesmal soll die Hochzeit stattfinden.

FAZIT

Nachdem der Markt für Fusionen und Übernahmen mit deutscher Beteiligung im ersten Halbjahr 2020 aufgrund der Coronapandemie nahezu lahmgelegt war, erfährt er ein Jahr später einen Boom wie selten zuvor. Der erfreuliche Grund dafür: Nicht nur Private-Equity-Gesellschaften, die auf viel Geld sitzen, suchen nach geeigneten Übernahmekandidaten, um ihr Portfolio zu erweitern. Die Unternehmen sind hierzulande gut durch die Krise gekommen, verfügen über gesunde Bilanzen und eine hohe Liquidität. So gehen nicht nur Konzerne aus Krisengewinnerbranchen auf Einkaufstour – auch in anderen Sektoren herrscht großes Interesse an Übernahmen. Mit den Zukäufen verfolgen die Corporates das Ziel, ihre Geschäftsmodelle zu erweitern, Kompetenzen und Produktionskapazitäten hinzuzukaufen, sich in Sachen Digitalisierung zu verstärken, neue Zielgruppen zu gewinnen oder Marktanteile zu erlangen. M&A-Transaktionen werden zu einer gezielten Strategie, um das eigene Unternehmen noch stärker zu positionieren. Sofern keine vierte Welle die Wirtschaft erneut stark beeinträchtigt, dürfte 2021 für den deutschen M&A-Markt eines der stärksten Jahre seit Ende der 1990er werden.

In Kürze: Das sind die Unternehmensverkäufer

Auf einem M&A-Markt, der dank munter zukaufender Unternehmen floriert, muss es natürlich auch solche geben, die sich von ihren Firmen oder – im Falle von Konzernen – von Geschäftsbereichen trennen. Dies sind aktuell häufige Gründe für einen Verkauf.

Start-ups wollen Kasse machen

Gründer junger, innovativer Unternehmen hängen meist weit weniger an ihren Firmen als Mittelständler der Generation 50 plus. Daher kommt es nicht selten vor, dass ein Start-up-Gründer sein Unternehmen zum Erfolg führt und es verkauft, wenn es hoch bewertet ist. Hier finden Corporates aktuell oft attraktive Targets, die ihr eigenes Geschäftsmodell gut ergänzen.

Mittelständler ohne Nachfolger

Nach Schätzungen des Instituts für Mittelstandforschung (IfM) in Bonn stehen in Deutschland bis Ende 2022 jedes Jahr rund 30.000 Familienunternehmen vor einem Generationenwechsel – doch nur in 50% der Fälle wird ein Nachfolger in der Familie gefunden. Wollen die Kinder, Enkel oder andere Familienangehörige des Alteigentümers die Firma nicht übernehmen oder kann sich ein großer Gesellschafterkreis nicht einigen, bleibt meist nur der Unternehmensverkauf.

Nearshoring

Die Unterbrechung von Lieferketten während der Coronakrise hat dazu geführt, dass Konzerne ihre Produktion zunehmend weiter in ihre Nähe holen und etwa in osteuropäischen Ländern ansiedeln. Daher verkaufen sie Produktionsstätten oder ganze Tochtergesellschaften.

„Sauberer“ werden

Der Aktionsplan der Europäischen Union für ein nachhaltiges Finanzwesen soll dazu beitragen, dass unter anderem die Ziele des Pariser Klimaabkommens erreicht werden. Dafür will der Regulierer in Brüssel die Finanzströme in Unternehmen leiten, die nachhaltig wirtschaften. Da insbesondere institutionelle Investoren Konzernen, die nicht als nachhaltig gelten, in Zukunft den Rücken kehren könnten, stoßen immer mehr Corporates Geschäftsbereiche ab, die etwa einen hohen CO2-Ausstoß haben oder die Umwelt schädigen.

Konzentration aufs Kerngeschäft

Nach vielen Jahren der Diversifizierung und Zukäufen auf breiter Ebene konzentrieren sich Konzerne jetzt häufig wieder auf ihr Kerngeschäft. Nicht dazu zählende Geschäftsbereiche werden dann oft veräußert.

In Kürze: So werden die Kaufpreise finanziert

Aus der Bilanz heraus

Deutsche Konzerne sind überwiegend gut durch die Krise gekommen, verfügen über stabile Bilanzen und reichlich Liquidität. Daher werden Übernahmen und Fusionen derzeit häufig zu großen Teilen mit Eigenkapital finanziert.

Günstiges Fremdkapital

Die Inflation steigt zwar seit Kurzem wieder – dennoch hat die Europäische Zentralbank (EZB) den Leitzins bisher nicht angehoben. Eine zeitnahe Erhöhung erscheint angesichts der enormen Verschuldung bestimmter Staaten der Europäischen Union auch eher unwahrscheinlich. Die Zinsen für Kredite sind also weiterhin niedrig und Banken reichen Fremdkapital an gesunde Unternehmen gern aus. Daher lassen sich Zukäufe aktuell günstig stemmen, wenn Firmendarlehen in die Finanzierungen eingebunden werden.

Akquisitionsrahmen

Häufig bieten Konsortialbanken Corporates einen sogenannten Akquisitionsrahmen, den sie auf einen Schlag oder nach und nach ausschöpfen können.

Private Debt

Private-Debt-Fonds treten in jüngster Zeit zunehmend als Fremdkapitalgeber für Unternehmen auf. Viele Kreditfonds reichen nicht nur Finanzierungen an Private-Equity-Gesellschaften aus, sondern stellen sie Corporates auch direkt zur Verfügung. Da sie regulatorisch mehr Freiraum haben als die klassischen Geldhäuser, können Private-Debt-Fonds flexibler agieren und schnellere Entscheidungen treffen. Allerdings liegen die Kreditkosten meist über denen, die für vergleichbare Bankfinanzierungen anfallen. (Zu Private-Debt siehe auch den Artikel „Kreditfonds auf dem Vormarsch“, Unternehmer Edition, Ausgabe 2/2021.)

Kapitalerhöhung

Gerade für börsennotierte Konzerne ist die Kapitalerhöhung, also die Ausgabe weiterer Aktien an den Markt, ein probates Mittel zur Finanzierung von Unternehmenskäufen.

Private Equity

Anders als mittelständische Unternehmen binden Konzerne Kapital von Private-Equity-Fonds eher selten in ihre Akquisitionsfinanzierungen ein. Es kommt aber durchaus vor, dass Corporates zunächst gemeinsam mit einem Private-Equity-Haus in ein Unternehmen einsteigen und später immer mehr Anteile von dem privaten Eigenkapitalgeber übernehmen.

Dieser Beitrag ist in der Ausgabe 3-2021 der Unternehmeredition erschienen und kann auch im kostenfreien E-Magazin abgerufen werden.