Ein effizientes Liquiditätsmanagement ist für jedes Unternehmen unerlässlich. Dabei nimmt das Cash Management und vor allem das Cash Pooling eine zentrale Rolle ein. Cash Pooling bietet dem Konzern signifikante ökonomische Vorteile. Ziel dabei ist es, die überschüssige Liquidität zu zentralisieren und innerhalb des Konzerns optimal zu verteilen.

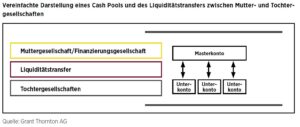

Durch das Bilden eines Cash Pools wird ein internes Finanzierungsinstrument geschaffen, wodurch die überschüssige Liquidität im Unternehmensverbund gebündelt werden kann. Die Ausgestaltung eines Cash Pools ist grundsätzlich flexibel. Die gängigste Ausgestaltungsform ist das Zero- beziehungsweise Target Balancing. Hier werden die Konten der Tochtergesellschaften (Cash-Pool-Teilnehmer) täglich zentral von der Muttergesellschaft (Cash-Pool-Führer) ausgeglichen und auf null (beziehungsweise Zielsaldo) gestellt. Es erfolgt ein physischer Geldtransfer in beide Richtungen. Die Muttergesellschaft als Cash-Pool-Führerin trägt die alleinige Verantwortung für die zentrale Verwaltung der liquiden Mittel, wodurch der Liquiditätsbedarf auf Ebene der Tochtergesellschaften bedient werden kann, sodass der kurzfristige Liquiditätsbedarf abgedeckt ist. Dabei ist die Einhaltung des Arm’s-Length-Prinzips (Grundsatz des Fremdvergleichs) bei der Gestaltung des Cash Pools essenziell. Die im Konzern beschlossenen Normen müssen einem Fremdvergleich standhalten. Dies impliziert, dass die Bereitstellung von Darlehen und Geldanlagen in marktüblichen Preisen erfolgen muss. Zudem müssen die Salden zwischen Mutter- und Tochtergesellschaften als interne Forderungen beziehungsweise Verbindlichkeiten abgebildet werden.

Herausforderungen beim Aufsetzen eines Cash Pools

Der Aufbau eines Cash Pools muss gut vorbereitet werden und kann nicht von einem Tag auf den anderen erfolgen. Zuerst ist eine Analyse der bestehenden Konten- und Bankenstruktur notwendig. Es ist ebenso sinnvoll, sich einen Überblick über die Zahlungsein- und -ausgänge zu verschaffen. Außerdem ist die Auswahl des richtigen Bankpartners wichtig. Hier sollte nach Möglichkeit die größte Schnittmenge an bestehenden Konten eingebunden werden. Außerdem sollte die Bank die Länder, in denen die Tochtergesellschaften operativ tätig sind, abdecken können. Das spart Kosten und Ressourcen für die Eröffnung von neuen Konten. Grundsätzlich ist zu beachten, dass nicht jede Tochtergesellschaft an einem Cash Pool teilnehmen kann. Hier müssen die regulatorischen Anforderungen im Einzelfall geprüft und beachtet werden. Zusätzlich ist die Frage nach internen Konten und deren Abbildung in den bestehenden Systemen und Schnittstellen von großer Bedeutung. Existieren bereits interne Konten? Wie werden interne Zahlungen in den Systemen abgebildet? Zusätzlich zu der technischen Umsetzung sollte eine klare Trennung der Aufgaben zwischen Mutter- und Tochtergesellschaften definiert werden.

Wesentliche Rolle als internes Finanzierungsinstrument

Durch die Zentralisierung der überschüssigen Liquidität und deren optimale Verteilung innerhalb des Konzerns bietet das Cash Pooling volle Transparenz. Es erhöht die Flexibilität im Einsatz von Liquidität, minimiert die Reaktionszeit bei unerwarteten Ereignissen und hilft bei der Entscheidungsfindung. Zusammenfassend kann gesagt werden: Ein Cash Pool dient als kurzfristiges internes Finanzierungsinstrument der Optimierung des Working Capital und ist am effektivsten, wenn die Zahlungsströme in beide Richtungen gehen. Auf der einen Seite entspricht das Cash Pooling einer konzerninternen Kreditgewährung und kann zur Reduzierung von externen Refinanzierungskosten in den einzelnen Tochtergesellschaften führen. Auf der anderen Seite hat die Muttergesellschaft die Möglichkeit, mit der Überschussliquidität externe Zinserträge zu generieren.

FAZIT

Das Aufsetzen eines Cash Pools ist und bleibt ein komplexes Thema und muss mit großer Sorgfalt vorbereitet werden. Sowohl die externen als auch die internen Anforderungen sind dynamisch und immer in Wandlung. Als internes Finanzierungsinstrument bietet Cash Pooling nicht nur eine hohe Transparenz über die Liquidität, sondern kann auch zur Reduzierung der externen Finanzierungskosten führen und ist für ein effizientes Liquiditätsmanagement in einem Unternehmen unerlässlich.

👉 Dieser Beitrag ist auf den Seiten 24-25 in der aktuellen Magazinausgabe 2/2024 mit Schwerpunkt “Unternehmensfinanzierung” erschienen.

Anton Oks

Anton Oks ist Senior Manager im Team Debt Advisory & Treasury Services bei Grant Thornton in Deutschland und verfügt über zwölf Jahre Erfahrung im Bereich Finance & Treasury Management. In seiner Funktion begleitete er unter anderem den Carve-out und den Aufbau der Treasury-Abteilung. Er verfügt über umfassende Kenntnisse in den Bereichen Risikomanagement, Liquiditätsplanung, Zahlungsverkehr und Cash Management, Finanzierung sowie Treasury Compliance und Regulierung.