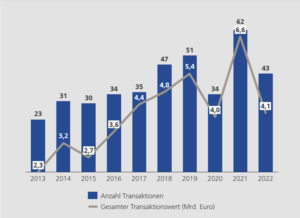

Der Buy-out-Markt im deutschen Mittelstand hat nach einer aktuellen Studie der Deutschen Beteiligungs AG (DBAG) im Jahr 2022 einen Gang zurückgeschaltet. Finanzinvestoren haben demnach insgesamt 43 Management-Buy-outs (MBOs) strukturiert. Dies bedeutet einen Rückgang um rund ein Drittel, denn das Marktvolumen sank auf 4,1 Mrd. EUR. „Die Mischung aus Ukrainekrieg, stark steigenden Energiekosten, Inflation und Zinssteigerungen haben den M&A-Markt deutlich belastet“, kommentiert Torsten Grede, scheidender Sprecher des Vorstands der DBAG, die Marktentwicklung. Einige Entwicklungen hätten sich seit 2021 fortgesetzt: Primaries, also Transaktionen, die nicht unter Finanzinvestoren stattfinden, würden einen hohen Anteil einnehmen. „Ein Anzeichen dafür, wie gesund der deutsche MBO-Markt ist. In anderen entwickelten Märkten dominieren Secondaries“, so DBAG-Vorstandssprecher Grede weiter. Die Sektoren IT-Services und Software haben laut der aktuellen Untersuchung ihren hohen Stellenwert bei Mittelstands-MBOs noch weiter verstärkt.

Mit 43 Transaktionen hätten Finanzinvestoren im vergangenen Jahr 19 MBOs weniger im deutschen Mittelstand strukturiert als 2021. Dieses Niveau liege aber gleichzeitig immer noch über dem Zehnjahresdurchschnitt von 39 MBOs. Bei fast zwei Dritteln der Transaktionen hätten Gründer oder Familien ihre Unternehmen an einen Finanzinvestor veräußert. Oft sei laut der Studie auch die Nachfolge durch ein neues Management in der Unternehmensleitung verbunden. Im Vorjahr hätten Transaktionen von Familien und Gründern als Verkäufer bereits mehr als die Hälfte aller Transaktionen ausgemacht. 15 MBOs waren Transaktionen zwischen Finanzinvestoren. Langfristig wächst der Buy-out-Markt im deutschen Mittelstand nach Analyse der DBAG mit einer durchschnittlichen jährlichen Wachstumsrate von rund 7% in den vergangenen zehn Jahren.

IT-Services und Software-Branche legt stark zu

Die IT-Services und Software-Branche hat unter den Finanzinvestoren im deutschen Mittelstand weiter an Beliebtheit gewonnen. Im Jahr 2022 fanden laut der Studie 16 Transaktionen in diesem Sektor statt. „Auch im Portfolio der DBAG spiegelt sich diese Entwicklung wider: Der Anteil der Portfoliounternehmen aus dem IT-Services und Software-Sektor am Gesamtportfolio der DBAG hat sich in den vergangenen beiden Jahren vervierfacht“, erläutert DBAG-Vorstandssprecher Grede die Entwicklung.

Talsohle bereits durchschritten?

Verwaltetes Vermögen steigt an

Nach einer aktuellen Studie des Informationsdienstleisters Prequin ist das von in Deutschland ansässigen Fondsmanagern verwaltete Vermögen im Laufe des letzten Jahrzehnts kontinuierlich gewachsen – von 18,6 Mrd. USD per Ende 2012 auf 58,5 Mrd. USD per Ende 2021. Am deutschen Markt seien 85 Private Equity-Fonds aktiv. Das verfügbare „dry powder“ schätzt die Studie zum Jahresende auf 15,2 Mrd. EUR – ein leichter Zuwachs gegenüber dem Vorjahr. Den Großteil der aktiven Anleger in Private Equity-Fonds machen Family Offices aus – gefolgt von Versicherungsunternehmen.