Die Lieferketten − oder auch „Supply Chains“ − umfassen alle Lieferbeziehungen und alle Lieferanten eines Unternehmens. Wenn wir von Risiken in der Supply Chain sprechen, dann beziehen sich diese gleichermaßen auf die Vor- wie auch auf die Vor-Vor-Lieferanten des Unternehmens. Die Vernetzung hat in den letzten Jahren stark zugenommen, sodass eine Supply Chain leicht 15 Stufen und mehr umfassen kann. Das bedeutet eine immense Abhängigkeit der Unternehmen, die dafür Sorge tragen müssen, dass die Lieferketten und der fein austarierte Warenumlauf stabil sind. Als Teil des Supply-Chain-Managements (SCM) gewinnt die Supply-Chain-Finanzierung – insbesondere durch die Herausforderungen der krisenträchtigen Zeit infolge der COVID-19-Pandemie und die allgemeinen globalen Wirtschaftsunsicherheiten – zunehmend an Bedeutung.

Single Sourcing ist in Mode gekommen und hat in den letzten Jahren die weniger risikobehaftete Mehrquellenbeschaffung weitestgehend abgelöst. Maximale Kosteneffizienz, punktgenaue Verfügbarkeit an Ort und Stelle, minimale Lagerbestände – der Anspruch des Supply-Chain-Managements ist kaum zu erfüllen. Manche Unternehmen versuchen, durch Zentralisierung von Produktions- und Zulieferstrukturen mehr Stabilität zu gewinnen und das Risiko von Lieferdefiziten aus einzelnen Ländern zu reduzieren. Andere setzen auf Diversifizierung und verteilen den Bedarf wieder auf mehrere Zulieferer, um mehr Flexibilität zu erhalten und einer möglichen Produktverknappung zu entgehen. Beim Aufrechterhalten der Warenströme in der Lieferkette stellt sich natürlich auch die Frage nach der Finanzierung sowie einer schnell verfügbaren und ausreichenden Liquidität. Der zuverlässige Warenzufluss setzt die jederzeitige und flexible Verfügbarkeit liquider Mittel voraus. Dabei ist Supply Chain kein Selbstzweck; vielmehr geht es um die eigene Lieferfähigkeit, die oftmals bei Verzug auch noch von Pönalen bedroht ist. Woher die Liquidität für die Order nehmen, wenn Abnehmer, bedingt durch COVID-19, immer später zahlen, die Banken keine rasche Lösung anbieten können, sondern – wie die Deutsche Bundesbank feststellt – sogar die Kreditvergabestandards weiter verschärfen wollen und wenn die vom Staat zugesagten Unterstützungsgelder viel zu spät ankommen? Bisherige Finanzstrukturen sorgen heute für Unsicherheit; Unternehmer sind gezwungen, auf Rücklagen zurückzugreifen, die nicht für den laufenden Betrieb vorgesehen waren, sondern für notwendige Investitionen dienen sollten.

Chancen aus der Innenfinanzierung des Unternehmens

In dieser Situation lohnt der Blick auf die Instrumente der Innenfinanzierung und auf alternative Finanzierungsinstrumente. Um Innenfinanzierungspotenziale zu nutzen, kann ein aktives Cashmanagement helfen, zum Beispiel durch Maximierung der Zinserträge und – wo möglich – Minimierung der Zinsaufwendungen oder Cashpooling. Die Thesaurierung erwirtschafteter Gewinne ist nicht nur ein wichtiges Signal für Banken, sondern führt auch zur geringeren Krisenanfälligkeit des Unternehmens, da zusätzliche Liquidität bereitgestellt wird. Abschreibungen reduzieren als Aufwand das Betriebsergebnis und somit die Steuerlast – und führen im Endeffekt zu mehr Liquidität im Haus. Da Rückstellungen dem Fremdkapital zugerechnet werden, sind die daran geknüpften Forderungen gegen das Unternehmen zu einem späteren Zeitpunkt fällig. Damit führen Rückstellungen ebenfalls zu einer sinkenden Steuerlast im Jahr der Einstellung. Die Mittel können bis zur Auflösung der Rückstellung verwendet werden.

Darüber hinaus lässt sich etwa durch ein Sale and Lease Back in den vorhandenen Assets gebundene Liquidität heben, wobei auch stille Reserven aufgedeckt werden können. Auch die Optimierung der internen und externen Lagerprozesse sowie der Fertigung bringt zusätzliche Liquidität.

Ein bedeutender Hebel ist das Working-Capital-Management: Hier befinden sich häufig hohe Liquiditätsreserven, die freigesetzt werden können. Die Optimierung des Working Capital, definiert als Differenz zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten, führt zur Reduzierung des gebundenen Kapitals und dadurch zur Verbesserung der Liquidität. Ziel ist es, das in Form von Umlaufvermögen gebundene Kapital so gering wie möglich zu halten. Es ist also sinnvoll, Gelder möglichst lange einzubehalten (etwa durch längere Zahlungsziele bei Lieferanten) und möglichst kurze Zahlungsziele bei Kunden zu vereinbaren oder sogar mit Anzahlungen zu arbeiten.

Das mag in der Theorie alles plausibel klingen – aber was macht der Unternehmer, wenn keine Lageroptimierung möglich ist, da nicht just in time geliefert werden kann? Was tun, wenn sich der Lieferant nicht auf längere Zahlungsziele einlässt und der Kunde seine Verhandlungsposition nutzt, um die Zahlungsziele zu strecken? In diesen Fällen kann die Nutzung alternativer Finanzierungsinstrumente wie Factoring oder Wareneinkaufsfinanzierung eine wirksame Maßnahme sein.

Einkaufsfinanzierung als Lösung

Beim Factoring werden die Forderungen gegenüber den Abnehmern an eine Factoringgesellschaft verkauft. Hierdurch realisiert das Unternehmen den generierten Umsatz in Form eines Liquiditätszuflusses schneller. Beim unechten Factoring verbleibt das Ausfallrisiko beim Forderungsverkäufer, wohingegen dieses Delkredererisiko beim echten Factoring von der Factoringgesellschaft übernommen wird.

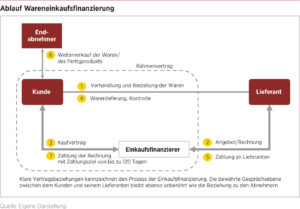

Während Factoring auf der Seite der Abnehmer und damit beim Management des Umlaufvermögens ansetzt, zielt eine Wareneinkaufsfinanzierung direkt auf die Supply Chain. Kernelement ist die Verlängerung des Lieferanten-Zahlungsziels. Dabei agiert ein Einkaufsfinanzierer als Zwischenhändler und erwirbt die vom Unternehmen bei seinen Lieferanten ausgewählten Waren. Während der Lieferant sofort bei Lieferung bezahlt wird, räumt der Einkaufsfinanzierer seinem Kunden beim Weiterverkauf ein verlängertes Zahlungsziel von bis zu 120 Tagen ein. Aus der hierdurch erzielten Finanzierungsfunktion erweitert sich der Spielraum für den Wareneinkauf beziehungsweise wird der Bedarf an einzusetzender eigener Liquidität reduziert. Durch die sofortige Bezahlung der Lieferanten und somit durch den Verzicht auf die Inanspruchnahme eines Lieferantenkredits eröffnen sich zudem attraktive Verhandlungsoptionen in Form von Skonti oder Rabatten. Im Idealfall „bezahlt“ sich eine Einkaufsfinanzierung von selbst.

Der Einkaufsfinanzierer stellt nicht nur auf die Bonität seines Kunden, sondern darüber hinaus auch auf dessen Abnehmer (Debitor des einkaufenden Unternehmens) ab und prüft die Qualität der vorliegenden Abnahmeverträge. Darin dokumentiert sich nicht nur der handelsorientierte Ansatz dieser Finanzierungsalternative – durch diese Vorgehensweise erklärt sich auch, warum der Gehalt der zugrunde liegenden Handels- und Lieferbeziehungen die Realisierungsmöglichkeiten maßgeblich bestimmt. Aufgrund dieses von klassischen Finanzierungsinstrumenten deutlich abweichenden Blickwinkels geht die Initiative für eine Einkaufsfinanzierung häufig vom Endabnehmer aus, der seine verbindlichen Warenabnahmen zur Stabilisierung seiner Supply Chain nutzt.

FAZIT

Wesentlich für die Bereitstellung einer Einkaufsfinanzierungslinie ist die Fähigkeit der Unternehmen, Transparenz über den gesamten Prozess zu ermöglichen – von der Bestellung bis zum Zahlungseingang („from order to cash“). Eine Einkaufsfinanzierung erweist sich unter dieser Prämisse als sinnvoller Baustein im Finanzierungsmix neben einer Bankenfinanzierung, einem Factoring und einem Sale and Lease Back.